بورس تهران در حالی گامهای محتاطی را در کانال ۸۲ هزار واحدی برمیدارد که بهنظر میرسد تردیدها ریشه در مقایسهای نادرست با گذشته دارد. اصلاح سنگین قیمتها پس از صعودهای هیجانی، الگویی است که بهدلیل تکرار طی سالهای اخیر زمینهساز احتیاط خریداران فعلی شده است. این در شرایطی است که بررسی پنج ماه ابتدایی سالجاری با مدت مشابه سال ۹۵ نشان از بهبود چشمگیر متغیرهای کلیدی بورس تهران دارد. عاملی که سبب میشود کارشناسان اطمینان بیشتری به روند مثبت بازار سهام در میانمدت داشته باشند.

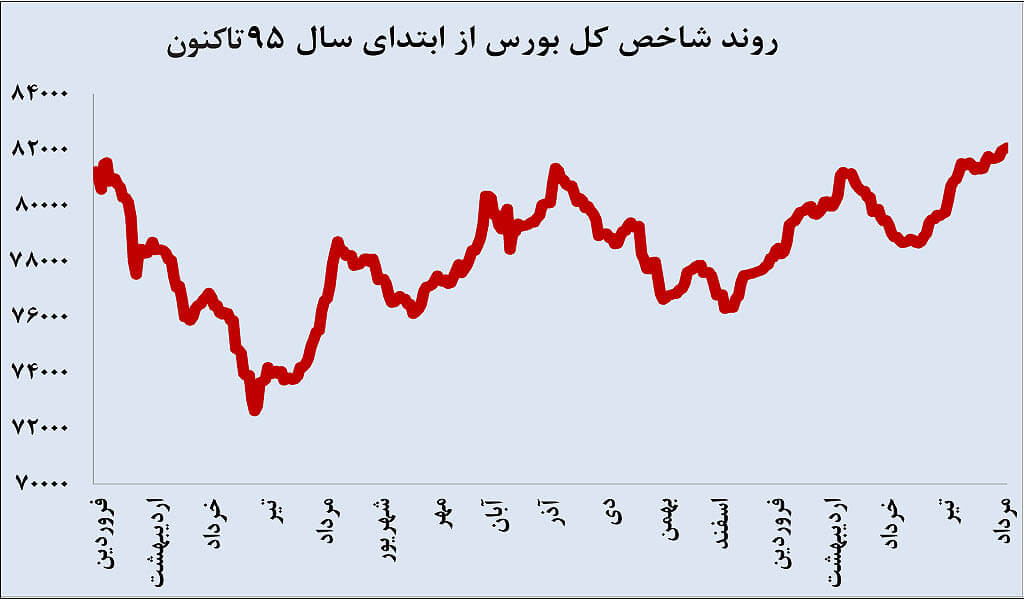

در حالی روزهای کمرمقی را در بازار سهام شاهد هستیم که نماگر بورس تهران از ابتدای سال رشد ۳/ ۶ درصدی را تجربه کرده است. قرار گرفتن شاخص کل در کانال ۸۲ هزار واحدی پس از ۴۲ ماه، نگرانی از اصلاح مجدد قیمتها را میان برخی فعالان افزایش داده است. رفتاری که اوایل سال گذشته نیز با رسیدن شاخص سهام به این سطوح صورت گرفت و شاهد بازگشت این نماگر به کانال ۷۲ هزار واحدی بودیم. اما نگاه به متغیرهای کلیدی چون نرخ دلار، قیمت جهانی کالاها، نرخ سود، روند تورم و رشد اقتصادی نشان میدهد برآیند عوامل به نفع بورس تهران بوده و با وجود احتمال اصلاح قیمتی کوتاهمدت، روند آتی این بازار مثبت ارزیابی میشود.

تبدیل سقف قدیم به کف جدید؟

اوایل سال ۹۵ شاخص کل بورس تهران به نیمه بالایی کانال ۸۱ هزار واحدی صعود کرد، اما بلافاصله از آن رقم مسیر خود را در جهت کاهشی تغییر داد بهطوری که اواخر تیر ماه این سال، نماگر بازار سهام به محدوده ۷۲ هزار واحدی نیز رسید. از آن پس، تمامی تلاشهای شاخص برای ورود به کانالی بالاتر (۸۲ هزار واحد) ناکام ماند و به نوعی این محدوده سقف بورس تهران شناخته میشد.

طی یک ماه گذشته اما مطابق پیشبینیهای «دنیای اقتصاد»، بورس تهران در مسیری صعودی قرار گرفت و توانست از این محدوده مقاومتی عبور کند. در این شرایط، برخی فعالان انتظار دارند اصلاح قیمتها مشابه سال گذشته انجام شود؛ موضوعی که باعث تردید خریداران برای ورود به بورس تهران شده است. در این میان، نگاه به شرایط بنیادی تایید میکند اینبار، وضعیت دچار تحول اساسی شده و شاید بتوان محدوده فعلی را کف جدید بازار سهام ارزیابی کرد. بنابراین حتی در صورت اصلاح قیمت سهام، نباید ریزشهای سنگین شاخصکل را انتظار داشت. فارغ از مسائل فضای اقتصادی-سیاسی کلان کشور، در خود بازار سهام توجه به نسبتهای مالی بیانگر نکات مهمی است.

بهعنوان نمونه میتوان نسبت قیمت به درآمد (P/ E) را در نظر گرفت که به نوعی ارزشگذاری عمومی سهام توسط فعالان را نشان میدهد. در سال ۹۵ که شاخص کل به محدود ۸۱ هزار و ۵۰۰ واحدی رسید نسبت P/ E رقمی بیش از ۵/ ۷ مرتبه را تجربه میکرد و این در حالی است که در شرایط کنونی و با ورود به کانال ۸۲ هزار واحدی، نسبت مزبور حدود ۸/ ۶ مرتبه است. بنابراین تحرک فعلی صرفا ناشی از تورم قیمتها (رشد صورت کسر P/ E) نبوده و مخرج کسر (سودآوری شرکتها) نیز ارتقای ملموسی یافته است (گزارش «دنیای اقتصاد» با عنوان «نقطه چرخش سود بورسیها» در تاریخ ۲۲ تیر).

امید دلاری بورسبازان

شاید بهعنوان یکی از متغیرهای مهم اثرگذار بر بازار سهام بتوان روند دلار را مدنظر قرار داد. بورس تهران و نرخ دلار بهجز یک دوره استثنا (زمان مذاکرات هستهای) رابطهای مستقیم با یکدیگر داشتهاند (ضریب همبستگی بالای ۸۰ درصد در تغییرات ماهانه). علت این امر نیز به حضور شرکتهای کالایی وابسته به نرخ دلار برمیگردد؛ بنگاههایی که حدودا ۵۰ درصد ارزش کل بورس تهران را به خود اختصاص میدهند. در دوران مذاکرات هستهای نیز چون عامل اصلی نوسانات بازار غیراقتصادی (بحث تحریمها) بود، این دو بازار در مسیری مخالف یکدیگر حرکت میکردند. اکنون با رفع این نگرانیها میتوان نوسانات دلار را بهعنوان یک نشانه برای تعیین مسیر بازار سهام ارزیابی کرد.

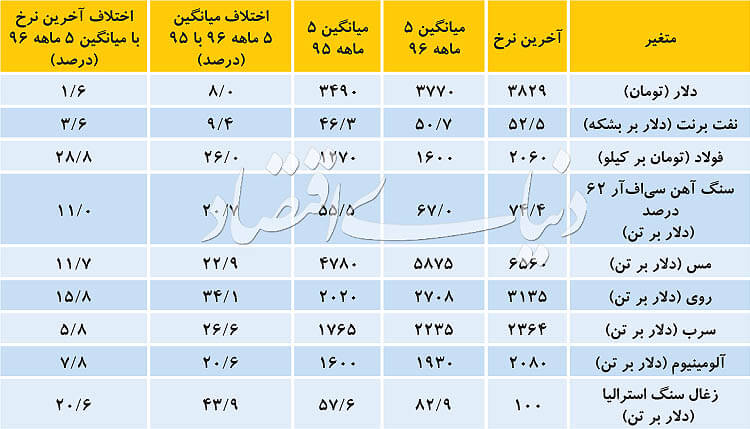

مقایسه میانگین نرخ دلار در ۵ ماه ابتدایی امسال با مدت مشابه سال ۹۵ نشان از رشد ۸ درصدی دارد. از سوی دیگر، عمده فعالان اقتصادی باور دارند که دلار به نوعی دارای تورم انباشته است و در صورت رهایی این فنر جمعشده رسیدن به نرخهای دلار بالای چهار هزار تومان اصلا دور از انتظار نیست. بنابراین و با توجه به موارد یادشده میتوان همچنان به آینده بازار سهام از این منظر امیدوار بود.

اهرم فرامرزی بازار سهام

در سوی دیگر، قیمت جهانی کالاها قرار دارند که تقریبا همان شرکتهایی که وابسته به نرخ دلار هستند را متاثر میکند. بررسی «دنیای اقتصاد» نشان میدهد عمده کالاها در ۵ ماه ابتدایی سالجاری نسبت به میانگین آن در مدت مشابه سال ۹۵، رشد بسیار مطلوبی را نشان میدهند.

ترکیب این رشد قیمت جهانی با افزایش نرخ دلار برای نیمی از شرکتهای بورسی نویدبخش است. نکته قابلتوجه دیگر آنکه، قیمت فعلی کالاها به مراتب بالاتر از میانگین آنها در ۵ ماه ابتدای سال است؛ یعنی حتی اگر اصلاح قیمتها از سطوح فعلی تا میانگین ۵ ماهه رقم بخورد، بازهم وضعیت به مراتب بهتری از سال گذشته برای شرکتهای کالایی بازار سهام به لحاظ سودآوری قابل تصور است. هرچند بخشی از این رشدها در افزایش قیمت سهام گروههای وابسته دیده شده است، اما همچنان میتوان ظرفیتهای خالی برای بهبود بیشتر عملکرد این گروه متصور بود.

توقف افت تورم؟

یکی دیگر از مواردی که میتواند سودآوری شرکتها به لحاظ اسمی را افزایش دهد، رشد نرخهای فروش محصولات است. شاخص کلانی که نماینده این رویداد است، نماگر قیمت کالاهای مصرفی (CPI) است که تغییرات آن نرخ تورم عمومی نامیده میشود.

در دولت یازدهم، روند نرخ تورم نزولی بود و گرچه شرکتها افزایش عمومی هزینهها را داشتند، رشد نرخ محصولات به شدت محدود شده بود. اکنون اما به نظر میرسد مسیر کاهشی نرخ تورم متوقف شده و شاید افزایش تدریجی نرخ فروش محصولات شرکتها در بخشهای مختلف چندان دور از انتظار نباشد.بررسیها نشان میدهد در ۵ ماه ابتدایی سال گذشته، نرخ تورم میانگین اندکی کمتر از ۱۰ درصد بود و در سال جاری نیز میانگین تورم همین ارقام است.

اما یک تفاوت جدی میان آمار امسال با سال گذشته وجود دارد و آن مسیر نرخ تورم است. بهطوری که فروردین سال گذشته نرخ تورم از ۲/ ۱۱ درصد شروع میشود و اواسط پاییز به ۶/ ۸ درصد نیز میرسد. از آن زمان اما مسیر کاهشی نرخ تورم تغییر کرده و امسال مشاهده میشود نرخ تورم ۵/ ۹ درصدی در فروردین ماه به بیش از ۱۰ درصد در تیر رسیده است. در این میان، توجه به افزایش پرشتاب نقدینگی کشور در این سالها نیز تاکید میکند شانس چندانی برای پایین ماندن نرخ تورم وجود ندارد. این موضوع فارغ از اثرات کلان اقتصادی که در کوتاهمدت و بلندمدت خواهد داشت، میتواند برای رشد اسمی سودآوری شرکتهای بورسی مثبت ارزیابی شود.

خوب و بد نرخ سود

شاید بتوان مهمترین عامل اثرگذار بر تمامی بازارهای کشور طی سالهای اخیر را نرخ سود بدون ریسک ارزیابی کرد. جایی که مشکلات اساسی در عدم تعادل منابع و مصارف بانکها باعث بالا ماندن نرخ بهره در اقتصاد شده است. نرخ سود بالا از دو جهت بر قیمت سهام فشار وارد میکند؛ نخست آنکه چون هزینه فرصت پول را افزایش میدهد، ارزشگذاری قیمت سهام یا بهصورت عمومی نسبت P/ E بازار را کاهش میدهد.

بهعنوان مثال، اگر فردی بدون ریسک سود سالانه ۲۰ درصدی را دریافت میکند، یعنی نسبت قیمت به درآمد سرمایهگذاری وی عدد ۵ واحد است. مبنایی که ارزشگذاری در سایر بازارها را تحت تاثیر قرار میدهد. در همین مثال، اگر با نرخ سود ۲۰ درصدی نسبت قیمت به درآمد بورس در ۷ واحد متعادل شود با کاهش نرخ سود به مثلا ۱۵ درصد، نسبت مزبور در بازار سهام میتواند تا ۸ مرتبه نیز رشد کند.

دومین مساله اما، افزایش هزینه مالی بنگاههای فعال در بازار سهام به دلیل بالا بودن نرخ بهره وامها است. این امر نیز بر سودآوری شرکتها اثر منفی دارد و در نتیجه هرگونه کاهش غیردستوری نرخ سود در اقتصاد میتواند به نفع بازار سهام باشد. اینکه بر غیردستوری بودن کاهش نرخ سود تاکید میشود، به واقعیت اقتصاد کشور برمیگردد. طی سالهای اخیر بارها شاهد آن بودیم که بهصورت دستوری نرخ سود را کاهش داده و هر بار در عمل، نرخ بهره کاهش پیدا نکرده است.

در نزدیکترین رویداد مشابه میتوان به نرخ سود بالای ۳۰ درصدی اوراق «سخاب» (اسناد خزانه اسلامی بانکی) اشاره کرد که با مسدود کردن مسیر ورود اوراق در بازار بدهی، سعی شد بهصورت صوری نرخ بهره در این بازار کنترل شود. بنابراین، اغلب کارشناسان معتقدند کاهش نرخ سود اگر با اصلاح اصولی نظام بانکی انجام شود میتواند واقعی بوده و اثرات خود را بر بورس تهران نیز بگذارد.

بررسیها نشان میدهد روند نرخ سود در بازار بینبانکی در ۵ ماه ابتدایی امسال و مدت مشابه سال ۹۵، تغییر محسوسی نداشته است و شاید از این نظر تهدید یا فرصتی را نتوان مد نظر قرار داد. با این وجود، بانک مرکزی در حال برداشتن گامهای مهمی در جهت اصلاح نظام بانکی است و رئیس کل بانک مرکزی کاهش نرخ سود را وعده داده است. باید دید این وعدهها تا چه حد عملی هستند و سیاستگذار تا چه اندازه برای اصلاح نظام بانکی مصمم است. بهطور کلی گرچه تغییر ناگهانی در نرخ سود دور از انتظار است، اما نشانههای مثبت برای تعدیل این نرخ بیش از موارد منفی به چشم میخورد.

حرکت چرخهای اقتصاد

اما آخرین محرک بورس تهران را میتوان مسیر رشد اقتصادی ارزیابی کرد. بررسیها نشان میدهد بازار سهام بهعنوان آینه اقتصاد کشور، در بلندمدت همجهت با روند رشد اقتصادی بوده است. از اواخر سال گذشته نیز چرخهای اقتصاد با شتاب بیشتری به حرکت درآمدند و در سال جاری نیز به نظر میرسد این روند در حال تداوم است. هرچند بخش مهمی از رشد اقتصادی سال گذشته مربوط به نفت بوده است، اما بررسیها تاکید میکند وضعیت به لحاظ رشد اقتصادی نیز در سال جاری نسبت به مدت مشابه سال ۹۵ بهتر است. موسسات بینالمللی نیز رشدهای بین ۴ تا ۶ درصدی را برای سال جاری اقتصاد کشورمان پیشبینی کردهاند که میتواند یک محرک جدی برای تداوم رونق بازار سهام محسوب شود.

- 13

- 6