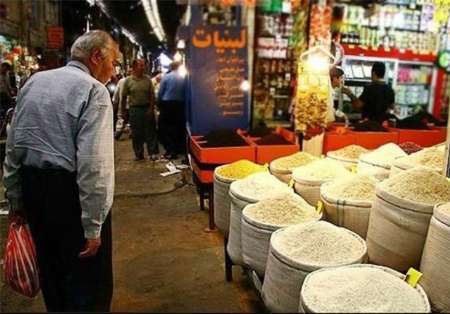

در سال ۵۷، اگر کارگری که حداقل حقوق میگرفت، تصمیم جدی برای خرید پیکان داشت و می توانست قید خوراک و پوشاک و هزینه های جانبی را بزند، پس از ۵۰ ماه موفق به خرید می شد. در آن روزها قیمت پیکان حدود ۳۰ هزارتومان بود و حداقل دستمزد آن زمان، ۶۳۰ تومان. البته در آن زمان کارگران اگر قصد تبدیل حقوق خود به دلار را داشتند می توانستند هر ماه بیش از ۶۰ دلار پس انداز داشته باشند.

حال کارگری که امروز حداقل حقوق ۱ میلیون و ۳۰۰ هزار تومانی می گیرد، بخواهد درآمد خود را به دلار تبدیل کند، هرماه حدود ۲۵۰ دلار درآمد خواهد داشت. این کارگر اگر قصدی برای خرید ارزان ترین خودروی داخلی داشته باشد نیز باید بیش از ۱ سال و نیم قید تمام خرجهای خود را بزند که اگر در پایان این مدت قیمت پراید تغییری نداشته باشد، بتواند مالک یکی از بی کیفیت ترین خودروهای جهان شود.

البته میتوان مطمئن بود که هیچ کارگری نمیتواند تمام حقوق خود را پس انداز کند، نه در سال ۵۷ و نه در سال ۹۶ . در واقع در زندگی اغلب قشر کارگر حقوقی که تا پایان ماه جوابگوی نیازهای خود و خانواده باشد، کمیاب است.

معمای قدرت خرید شاید بارها شنیده باشید که قدرت خرید کارمندان یا کارگران کاهش یافتهاست، یعنی کمتر می توانند خرید کنند. این قدرت خرید در واقع «برابری قدرت خرید» است.

اگر بخواهیم قدرت برابری خرید را توضیح بدهیم باید در نظر داشته باشیم این قدرت در مقایسه دو اقتصاد و قدرت خرید معنا پیدا میکند. به این معنا که باید ببینیم دو نفر در دو کشور مختلف برای خرید یک مقدار معین کالا که در بیشتر مواقع سبد کالای مورد نیاز یک خانوار چهار نفره است، چه مقدار باید پرداخت کنند. با این تعریف طبیعی است باید نرخ تسعیر ارز بین این دو کشور را دانست و محاسبه کرد. پس از آن باید از مقدار تولید ناخالص داخلی آن کشور هم اطلاع داشت.

از اطلاعات دیگری که باید در این زمینه داشت، می توان به درآمد سرانه هم اشاره کرد. به هر حال اگر قرار باشد برای دو کشور قدرت برابری خرید را محاسبه کرد باید از فرمولهای بین المللی آن همراه آمارهای بانک جهانی یا صندوق بین المللی پول استفاده کرد. اندازه گیری این شاخص نشان دهنده اوضاع اقتصادی یک کشور و جایگاهش در عرصه بین المللی است.

در واقع شاخص قدرت خرید بخشی از نظریه اقتصادی و تکنیکی برای تعیین ارزش نسبی ارزهای مختلف (بهعنوان مثال دلار) و سپس خرید سبدی از کالاها برحسب همان ارز است.

کامران ندری، کارشناس اقتصادی درخصوص این موضوع گفت: ارزش پول ملی عبارت است از قدرت خرید یا اینکه هر واحد پول ملی چه مقدار کالا و خدمات را میتواند فراهم کند. تعریف دومی نیز وجودارد که ارزش پول ملی را در واحدپول های خارجی یا نرخ ارز تعریف کنیم و عبار ت است از اینکه با هر واحد پول ملی چه مقدار می توانیم پول خارجی خریداری کنیم. این کارشناس پولی و بانکی با بیان اینکه در اثر تورم و افزایش قیمتها قدرت خرید پول ملی کاهش پیدا میکند، توضیح داد: این موضوع به منزله این است که فعالان اقتصادی نمیتوانند با واحد تعریف شده برای پول ملی کالا و خدماتی که قبلا خریداری می کردند، خریداری کنند.

آغاز تورم نوین

قبل از جنگ جهانی اول، به علت تجارت آزاد و نرخ مبادله ثابت شده تحت نظام پولی طلا، سطح قیمت در بین کشورهای اصلی (از نظر اقتصادی) برابر بود . دوران جنگ جهانی اول ، این نظام پولی حذف و تجارت بینالمللی متوقف شد و هر کشوری پول خود را برای تامین مالی این جنگ چاپ کرد.در نتیجه، نرخ های تورم در کشورهای مختلف، روند رو به رشد پیدا کرد. از آنجایی که نسبت تبدیل بین دو ارز ملی، باید نرخی باشد که قدرت خرید آنها را برابر می کرد، بنابراین نرخ های مبادله ای که بین ارزهای مختلف وجود داشت، نرخ صحیح و واقعی نبود .

نرخ تورم، اولین شاخصی است که برای سنجش تغییرات قدرت خرید، مدنظر قرار میگیرد. البته از سوی برخی از اقتصاددانان گفته می شود که بهبود وضعیت شاخص تورم را الزاماً نمی توان به معنای ارتقاء سطح معیشتی مردم در نظر گرفت، چراکه این نرخ به تنهایی منعکس کننده تغییر در قیمت سبد مصرفی ضروری خانوار نبوده و نرخ تورم به این معنا نمی تواند به طور مناسب بیانگر وضعیت معیشت مردم باشد بلکه باید نرخ افزایش در سبد مصارف ضروری خانوار به طور شفاف و با ضرایبی نزدیک به شرایط واقعی محاسبه و بیان شود تا بتوان در کنار سایر شاخص های اقتصادی چون میزان رشد حاصل از فعالیت های مولد (و نه خام فروشی منابع طبیعی)، نرخ بیکاری، حجم واردات، میزان صادرات و... سطح موفقیت در عملیاتی سازی اقتصاد مقاومتی را اندازه گیری کرد.

در واقع این تعریف را میتوانیم با این سوال مطرح کنیم که چرا با وجود کمشدن نرخ تورم قدرت خرید مردم همچنان کم است؟ کاهش تورم در حقیقت به معنای کاهش روند افزایش هزینهها است، به گونهای که قیمتها با شدت کمتری افزایش پیدا میکند. بنابراین حتی یکبار افزایش غیر منطقی و مدیریت نشده در قیمت گروه مصرفی خاصی، آثار منفی خود را برمعیشت و سطح مصرف و رفاه کالاهای ضروری خانوار در سال های بعدی نیز خواهد گذاشت، زیرا این افزایش غیرمنطقی در هزینهها بودجه خانوار را تحت الشعاع قرار داده و از آنجایی که در خوش بینانه ترین حالت میزان درآمد خانوار متناسب با نرخ کلی تورم و با سازوکار یاد شده افزایش خواهد یافت و در این مکانیسم توجهی به افزایش در هزینه سبد مصرف ضروری خانوار نمی شود، هر سال خانوار ایرانی بایدمتحمّل فشار مضاعفی برای رفع نیازهای ضروری خود باشد یا اینکه سبد مصرفی خود را هر سال کوچکتر کند.

نقطه عطف این اتفاق در سال ۹۱ رخ داد که افزایش بیش از ۱۰۰ درصدی نرخ دلار، (رسیدن دلار از ۱۵۰۰ تومان به ۳۸۰۰ تومان) باعث شد ارزش دلاری درآمد خانوارها نصف شود. این اتفاق باعث آن شد که حتی کاهش فزاینده تورم در سالهای بعدی، نتواند بازگشت قدرت خرید مردم را آنطور که قبل از آن بود، برگرداند. حال تورم به نرخ ۱۰ درصدی رسیده و در آن ثابت مانده است، اما موضوعاتی از قبیل بازار افسارگسیخته ارز و طلا، این مبانی را به ذهن متبادر می کند که دوباره اتفاق سال ۹۱ رخ دهد و قدرت خرید ابتدای سال در مقایسه با انتهای سال، تفاوت معناداری پیدا کند. این موضوع هنگامی که رئیس کل بانک مرکزی اعلام میکند افزایش نرخ دلار مبنای اقتصادی ندارد، قوت میگیرد و کارگران ساده را از خرید ارزان ترین خودرو، دورتر میکند.

سمیرا ابراهیمی

- 20

- 6