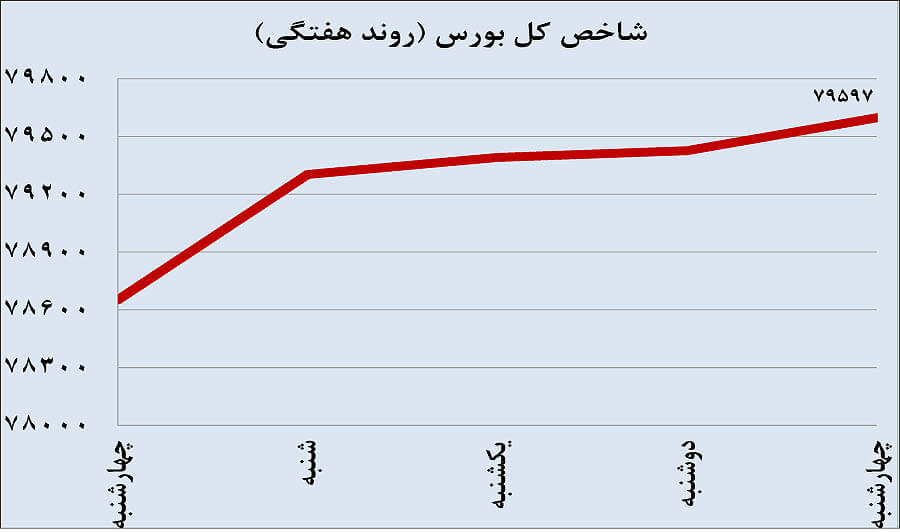

به گزارش دنیای اقتصاد، همراه با سوق نقدینگی از سوی معاملهگران حقیقی به سمت بورس، شاخص رشدهای ملایم و مداومی را تجربه کرد. جهشهای قیمتی در نمادهای کوچکتر نتیجه توجه عمده معاملهگران بازار به این نمادها بوده است. در این میان نمادهای شرکتهای بزرگ بورس بعضا با نوسانات اندکی مواجه شده و بیشتر در نقش حامی شاخص کل برآمدهاند. در این خصوص میتوان به فعالیت قابل توجه حقوقیها طی روزهای اخیر در نماد «فارس» اشاره کرد. در حالیکه آخرین معاملات این دسته از نمادها حتی در قیمتهای کمتر از صفر تابلو (با افت مواجه شدهاند) بسته شده بود اما رشد قیمت پایانی با حجم معاملات در قیمتهای بالاتر از صفر تابلو اثر خود را در شاخص کل میگذاشت.

فضای پیش از انتخاباتی بورس احتمال ورود نقدینگی را تقویت کرده بود با این حال این نقدینگی عمدتا به سمت نمادهای کوچکتر حرکت کرد. در این میان نمادهای بازار پایهای و همچنین نمادهای کوچکتر بورسی و فرابورسی در کانون توجه بورسبازان قرار گرفت. علت کوچ نقدینگی به سمت نمادهای کوچکتر بازار را میتوان در فشار عوامل بنیادی بر سودآوری شرکتهای بزرگ بورسی به خصوص کالاییها عنوان کرد.

در این شرایط صنایع بزرگی که پتانسیل ایجاد یک رالی صعودی را داشتند نیز بعضا با ورود حجم عظیمی از نقدینگی با جهش قیمتی مواجه میشدند. رشد این نمادهای بزرگ زیرمجموعه این صنایع عاملی برای خروج شاخص از مسیر کمنوسان و ثبت رشد بیش از میانگین تغییرات روزانه شاخص مطابق با حرکت نماگر سهام در هفتههای اخیر میشد. در این خصوص میتوان به جهش شاخص در آخرین روز معاملاتی فروردین و همچنین روز شنبه هفته گذشته اشاره کرد. برای پیشبینی ادامه مسیر حرکتی شاخص در هفتههای آتی نیازمند در نظر گرفتن عوامل بنیادی و قدرت پول در نمادهای مختلف بازار است. در این میان فضای سیاسی کشور میتواند بهعنوان یک عامل سیستماتیک برای کل بورس عمل کرده و بر دیگر عوامل غلبه کند.

کالاییها همچنان با نوسان

گروههای وابسته به بازارهای کالایی با سهم بیش از نیمی از ارزش بازار سهام، بزرگترین گروه بازار سهام است. این دسته از نمادهای بورسی و فرابورسی تاثیر مستقیمی از نرخ دلار و همچنین قیمت جهانی کالاها میپذیرند. در این میان نوسانات قیمت جهانی محصولات پتروشیمی علاوه بر تاثیر مستقیم بر بزرگترین صنعت بورسی (محصولات شیمیایی) بر صنایع پاییندستی نیز اثرگذار خواهند بود (محصولات پتروشیمی، خوراک این صنایع محسوب میشود). بر این اساس، تغییرات قیمتی بازار جهانی شاید مهمترین عامل بنیادی در روند کنونی نوسانات بورس تهران باشد.

رصد جهانی بزرگترین گروه بورسی

صنعت محصولات شیمیایی با سهم ۲۱درصدی از ارزش بازار بورس تهران (بهصورت مستقیم) را میتوان به چند دسته مختلف تقسیم کرد. پتروشیمیها بیشترین وزن را در این گروه دارا هستند. پتروشیمیها را نیز میتوان به چندین دسته تقسیمبندی کرد.

اورهایها زیر فشار بنیادی

پتروشیمیهای اورهساز بورس تهران همچنان با ضعف عوامل بنیادی به خصوص ریزش قیمتی اوره مواجه هستند. اوره در شرایط کنونی بار دیگر به ۱۹۰ دلار به ازای هر تن نزدیک شده است. اوره در بازار جهانی با مازاد عرضه قابل توجه مواجه است و از سوی دیگر تقاضای این کالا نیز در بازار جهانی نوسانات چندانی نداشته و افزایش محدودی را در سالهای اخیر تجربه کرده است. در فضای مازاد عرضه بازار جهانی، نوسانات قیمت خوراک اوره (زغالسنگ و گاز) شاید مهمترین عامل در تعیین مسیر قیمتی اوره محسوب میشود.

به هر حال قیمت اوره در شرایط کنونی مانند مدت مشابه سال گذشته سطوح کمتر ۲۰۰ دلاری را تجربه میکند. این عامل، فشار زیادی بر سودآوری شرکتهای اورهساز ایجاد خواهد کرد. در حالیکه در سال گذشته جهش نرخ زغال سنگ در نیمه دوم سال شمسی و همچنین رشد قیمت گاز طبیعی در بازار جهانی باعث شد که میانگین قیمتی اوره در کل سال سطوح بالاتری از کف ۱۹۰ دلاری را به ثبت برساند.

عدم تکرار این موضوع در سال جاری میتواند فشار قابل توجهی بر سودآوری شرکتهای اورهساز وارد کند. با این شرایط افزایش ظرفیت کنونی برخی از پتروشیمیهای اورهساز نیز نمیتواند در بهبود سودآوری این شرکتها اثر مثبت قابل توجهی داشته باشد. باید توجه داشت که عمده اورهسازان نرخ فروش اوره را در آخرین پیشبینی سال مالی خود بالاتر از قیمتهای کنونی اوره در نظر گرفتهاند. در این شرایط مهمترین عامل حمایتی از این دسته پتروشیمیها میتواند امیدواری به رشد نرخ دلار پس از انتخابات باشد.

سقوط ۳۰ درصدی متانول در ۲ ماه

متانولیها از دیگر پتروشیمیهای بورسی و فرابورسی بازار سهام کشورمان هستند. این پتروشیمیها از نظر خوراک مصرفی با اورهسازان در یک دسته قرار میگیرند. متانول نیز از نیمه دوم سال گذشته در مسیر صعودی قرار گرفت. درحالیکه به نظر میرسید جهشهای نرخ زغالسنگ در بازار جهانی عامل آغاز رشد قیمت متانول باشد؛ اما این روند در مسیر صعودی در ماههای بعد ادامه یافت.

مهمترین عامل رشد قیمتی متانول تقاضای واحدهای تبدیل متانول به الفین عنوان میشد. با این حال رشد قیمتی متانول دوام نیاورد و این محصول طی دو ماه اخیر افت محسوس نزدیک به ۳۰ درصدی را تجربه کرد. در حالیکه متانول در اوایل اسفند سطوح بیش از ۳۸۰ دلار را به ازای هر تن تجربه میکرد تا پایان هفته گذشته بازار جهانی به سطح ۲۷۰ دلار نزدیک شد. مهمترین عامل فشار در این خصوص عدم توجیه سودآوری و حاشیه سود واحدهای پاییندستی تبدیل متانول به الفین در کشور چین بود که بعضا تعطیلی برخی از این واحدها را به دنبال داشت.

در این میان تقاضای جدید ایجادشده در بازار متانول ناشی از ادامه کار برخی از واحدهای تبدیل متانول به الفین (MTO) مانع از این شد که متانول نیز سرنوشتی مشابه با اوره را تجربه کند و بار دیگر به کفهای قیمتی در سال ۲۰۱۶ نزدیک شود. نزول قیمتی متانول میتواند به تعدیل حاشیه سود واحدهای MTO کمک کند و از قیمت متانول حمایت کند. در این میان احتمال افزایش عرضه متانول در بازار جهانی شاید مهمترین عامل فشار بر قیمت این محصول پتروشیمی باشد. افزایش ظرفیت متانول کشورمان نیز در سال جاری از سوی پتروشیمی کاوه و همچنین مرجان مورد انتظار است. مازاد عرضه شاید فشار بر قیمت این کالا وارد کند.

در این شرایط باید در انتظار تقاضای متانول در کشور چین و روند عرضه و تقاضای این کالا در ماههای آینده بود. ادامه نوسانات قیمتی متانول در شرایط کنونی نیز با توجه به پیشبینی کنونی پتروشیمیها متانولساز بر قیمت سهام این شرکتها فشار وارد خواهد کرد.

پلیمریها دسته دیگری از پتروشیمیها بورسی و فرابورسی را تشکیل میدهند. برخی از پلیمرها مانند لاستیک مصنوعی طی ماههای اخیر نوسانات قابل توجهی را تجربه کردهاند، با این حال نوسانات چشمگیر در پلی پروپیلن و پلی اتیلن در ماههای اخیر مشاهده نشده است. عمده تولیدات پلیمرسازان کشورمان به این دو محصول اختصاص دارد. محصولاتی مانند استایرن، بوتادین، بنزن، استایرن بودتادین رابر، پلی بوتادین رابر و دیگر موارد که با نوسانات قابل توجه قیمتی مواجه شدهاند، سهمی اندکی از تولیدات پتروشیمیها را به خود اختصاص میدهند. با این حال این محصولات برای صنایع پاییندستی بعضا بسیار مهم هستند.

نوسانات خوراک لاستیک مصنوعی در ماههای اخیر بسیار چشمگیر بوده است. اوجگیری قیمت بوتادین در بازار جهانی طی ماههای گذشته عاملی برای حمایت از قیمت لاستیک مصنوعی (بهعنوان ماده اولیه تولید لاستیک) بود. اثر این موضوع در صورتهای مالی گروه لاستیک و پلاستیک قابل رصد بود. در شرایط کنونی اما با عقبنشینی بوتادین قیمت لاستیک مصنوعی نیز در مسیر نزولی قرار گرفته است. صنایع پاییندست پتروشیمی گرچه اثر چندانی بر شاخص کل ندارند، اما روند حرکت نقدینگی را میتوانند به سمت خود بکشند.

نگاهی اجمالی به سایر زیرمجموعههای گروه شیمیایی

علاوه بر پتروشیمیها، گروه شویندهها و مواد شیمیایی نیز در صنعت محصولات شیمیایی بورس تهران حضور دارند. تولیدکنندگان مواد شیمیایی مانند آلکیل بنزن خطی (LAB) با نوسان قابل توجه قیمتی مواجه شدهاند. قیمت هر کیلو از این محصول طی ماههای اخیر رشد قابل توجهی را تجربه کرده است. علت اصلی رشد قیمتی این محصول را کارشناسان، رشد قابل توجه قیمت بنزن بهعنوان ماده اولیه عنوان کردند. رشدهای قابل توجه این محصول در رشد سودآوری برخی از واحدهای تولیدکننده موثر بوده است.

از سوی دیگر این محصول بهعنوان یکی از مواد اولیه اصلی تولید مواد شوینده محسوب میشود که رشدهای اخیر میتواند بر سودآوری این شرکتها فشار وارد کند. البته قیمت جهانی LAB در شرایط کنونی نزولی شده است؛ اما به نظر میرسد تا انعکاس آن به بازارهای داخلی باید منتظر هفتههای آتی بود. آنچه از گروه محصولات شیمیایی اشاره شد نگاهی اجمالی بر نوسانات قابلتوجه قیمتی برخی از محصولات بود. نمادهای این گروه در میان بزرگان بورسی و فرابورسی حضور دارند که میتوانند اثر قابل توجهی بر بورس تهران داشته باشند. علاوه بر تغییرات قیمتی محصولات در بازار جهانی باید به نرخ دلار، نرخ مواد اولیه و همچنین برخی از طرحها و پروژههایی که بر سودآوری برخی از شرکتهای گروه شیمیایی اثرگذار است، توجه کرد.

ریزش آهنیها؛ تردید در غیرآهنیها

گروه فلزات اساسی و کانههای فلزی نیز میتوانند با هم بررسی شوند. در این خصوص میتوان این گروهها را به دو دسته فلزات آهنی و غیرآهنی دستهبندی کرد. در فلزات آهنی ریزش قیمت سنگ آهن در بازار جهانی نسبت به ماههای اخیر بسیار چشمگیر بوده است. قیمت سنگ آهن نسبت به دوره اوج خود در ماههای نخست سال ۲۰۱۷ میلادی افت بیش از ۳۰ درصدی را طی هفتههای گذشته تجربه کرد. گرچه سنگ آهن تا حدودی افت خود را جبران کرد و به سطح ۶۷ دلار نیز رسید؛ اما برخی از کارشناسان به ادامه افت قیمتی این کالا اشاره دارند.

ریزش قیمتی سنگآهن و فولاد در بازار جهانی، در صورتیکه پایدار باشد به تدریج اثر خود را در معاملات بورس کالا و فروش شرکتهای داخلی خواهد گذاشت. گرچه در شرایط کنونی قیمتهای فروش این محصولات در بورس کالا نسبت به ماههای اخیر چندان تغییر نکرده است. با این حال ثبات در سطوح پایین قیمتی در بازارهای بینالمللی میتواند اثر خود را در معاملات بورس کالا بگذارد. در این میان وابستگی فروش سنگ آهن داخلی به قیمت فولاد میتواند اثر خود را در سودآوری شرکتهای سنگآهنی بورسی و فرابورسی بگذارد. این عامل بر سودآوری شرکتهای فولادی و سنگ آهنی اثر منفی خواهد داشت.

دسته دیگر از شرکتهای گروه فلزات اساسی، غیر آهنیها هستند. روی، سرب و مس عمده تولید شرکتهای بورسی تولیدکننده فلزات غیرآهنی را به خود اختصاص میدهند. علاوه بر آنها واحدهای تولیدکننده کنسانتره نیز در گروه کانههای فلزی مشاهده میشوند. این دسته از فلزات سال گذشته با رشدهای قابل توجهی مواجه شدند. در شرایط کنونی نیز از بیشینه قیمت خود در ماههای گذشته فاصله گرفتهاند، همچنان درخصوص ادامه روند قیمتی این فلزات تردید وجود دارد. حفظ سطوح کنونی نیز میتواند به رشد سودآوری این شرکتها کمک کند. با این حال سیگنالهای متفاوت بنیادی در این خصوص در بازار جهانی و همچنین فضای حاکم بر اقتصاد جهانی انتظار را برای ادامه روند قیمتی این فلزات ایجاد کرده است.

حاکمیت فضای سیاسی بر بازارها

گرچه عوامل بنیادی در قیمت سهام اثرگذار هستند اما در شرایط کنونی به نظر میرسد مهمترین عامل، سیگنالهای سیاسی به بازارهای داخلی است. سه هفته مانده به انتخابات ریاست جمهوری، جبههگیریهای سیاسی در کل کشور مشاهده میشود. در این میان اظهار نظر نامزدهای انتخاباتی نیز تصویری از آینده اقتصادی کشور با انتخاب این نامزد احتمالی به وجود میآورد.

برخی از اظهار نظرهای غیر کارشناسی گرچه مطلوب خاطر عموم جامعه باشد اما کارشناسان اقتصادی و بورسی کاملا به این وعدههای غیرمنطقی واکنش نشان میدهند. اظهارات غیر کارشناسی درخصوص وضعیت اقتصادی کشور و اعلام برنامهها برای بهبود شرایط اقتصادی حکایت از بیبرنامگی و عدم اطلاع وضعیت کلان متغیرهای کشور دارد. بالا بردن سطح یارانهها گرچه ممکن است به مذاق عموم جامعه خوش آید و برای کاندیدای انتخابات رای به همراه داشته باشد اما از نگاه یک کارشناس اقتصادی اعلام این برنامه یک هشدار در وضعیت اقتصادی محسوب میشود.

نبود منابع، در نظر گرفتن اثر تزریق نقدینگی به اقتصاد کشور بدون در نظر گرفتن رشد قابل توجه پایه پولی و آثار تورمی پس از آن از جمله این موارد است. در شرایط کنونی سایر کاندیداها به نقد دولت کنونی و وضعیت اقتصادی کنونی کشور پرداخته در حالیکه برنامههای اعلامی آنها به نبود دید کافی در این خصوص اشاره دارد. بر این اساس انتخاب این نامزدها در انتخابات پیش رو و حتی نشانههایی از گرایش عموم جامعه به سمت این کاندیداها میتواند اثرات منفی خود را در بورس تهران داشته باشد.

درخصوص سایر برنامه کاندیداها درباره مسائل اقتصادی بعضا به رشدهای عجیب اقتصادی، درآمد مردم و اشتغالزایی اشاره میشود. این موارد یادآور سیاستهای دولتهای قبلی است. آنها نیز بعضا به دنبال بهبود وضعیت اقتصاد و ایجاد اشتغال، دستور احداث مجتمعهای تولیدی با عدم توجیه اقتصادی را دادند که نمود آن در شرایط کنونی مشاهده میشود. در این خصوص میتوان به مجوزهای خوراک گازی برای واحدهای اورهساز در دولت قبل اشاره کرد که مدیران کنونی نفت با مشاهده وضعیت اوره در بازار جهانی و عدم توجیه اقتصادی این طرحها را باطل کرده و به سمت طرحهای منطقیتر سوق دادهاند.

نمونه این فعالیتهای شتابزده و غیرکارشناسی به وفور در کشور ما وجود دارد. اینها مواردی است که فعالان بورسی به آن توجه دارند و بیش از آنکه به دنبال صعود روی بال تورمهای افسارگسیخته باشند درصدد کسب سودهای واقعی با بهبود بنیادی وضعیت اقتصادی کشور هستند. فضای سیاسی کشور در شرایط کنونی و همچنین تصمیمگیریهای بینالمللی در حوزه سیاسی مانند امضای طرح لغو تحریمهای کشورمان که باید از سوی ریاست جمهوری آمریکا در روزهای پیش از انتخابات امضا شود، مهمترین عوامل اثرگذار بر بورس تهران خواهند بود.

این عامل خود تعیینکننده روند حرکتی نقدینگی در بورس و همچنین تغییرات احتمالی نرخ دلار در هفتههای آتی قبل و همچنین پس از اعلام نتایج نهایی انتخابات است. بر این اساس دو عامل اثرگذار نرخ دلار و از آن مهمتر مسیر نقدینگی (در هفتههای اخیر مهمترین عامل نوسانات قیمت سهام قدرت پول بوده است) نیز چشم به فضای سیاسی کشور دوختهاند.

سلیمان کرمی

- 13

- 6