به گزارش ایسنا، صنعت داروسازی در دنیا به عنوان سودآورترین صنایع شناخته شده است. به طور میانگین حاشیه سود آن در محدوده ۱۸ % برآورد میشود. افزایش دائمی سن امید به زندگی به عنوان مهمترین شاخص توسعه یافتگی جوامع در امر سلامت بیانگر توجه روزافزون مردم دنیا به مقوله سلامت و بازار رو به رشد دایمی این کالا است. در فهرست شرکتهای برتر دنیا نیز همواره تعدادی از شرکتهای این گروه در رتبههای اولیه قرار دارند.

موضوع تحقیق و توسعه در این صنعت بسیار حائز اهمیت بوده و به نحوی که این صنعت دارای بیشترین نسبت هزینه های تحقیق و توسعه به فروش را دارد. در مقیاس جهانی این نسبت در صنعت دارو حدود ۱۳.۵ درصد است در حالیکه در صنایع الکترونیک و آی تی کمتر از ۱۰ درصد و در صنعت وسایل نقلیه موتوری حدود ۵ % است. همچنین به طور متوسط ۱۲ تا ۱۵ سال زمان و حدود ۹۷۰ تا ۱۶۰۰ میلیون دلار هزینه می برد تا فقط یکی از ۵۰۰۰ تا ۱۰۰۰۰ ترکیب کشف شده در آزمایشگاهها وارد بازار شود.

پس از آن نیز از هر ۱۰ داروی معرفی شده به بازار فقط ۳ عدد از آنها موفق به پوشش هزینههای خود می شوند. این ارقام اهمیت نقش تحقیقات علمی و تکنولوژیکی را در این صنعت نشان میدهد که باعث میشود شرکتهای رده اول این صنعت با اختلاف بسیار زیاد با سایر شرکتهای این صنعت از نظر اندازه و تاثیرگذاری مالی بر اقتصاد ملی قرار گیرند. چرا که سایر شرکتها تنها تحت لیسانس شرکتهای رده اول امکان تولید داشته یا فقط در برخی کشورهایی که نظیر ایران به عضویت WTO در نیامده اند امکان کپیpatent ترکیبات آنها را دارند.

هرچند که حاشیه سود این صنعت در ایران در مقایسه با بسیاری دیگر از صنایع نسبتاً پایین است، اما کیفیت این سودآوری و پایداری آن موجب شده است که شرکتهای تولید کنند و توزیع کننده دارو به عنوان قابل اتکاترین شرکتها از لحاظ سودآوری و تقسیم سود نقدی شناخته شوند و ریسک سرمایهگذاری در این قبیل شرکتها در مقایسه با سایر گروهها کمتر باشد. هر چند که برخی دیگر از صنایع در مقاطع خاصی حاشیه سود بالاتری دارند اما در بلند مدت این گروه از شرکتها همواره بازدهی معقول و متناسبی (با شرایط روز فضای کسب و کار) را نصیب سهامداران خود کردهاند. مهمترین دلیل این امر استراتژیک بودن این کالا و اهمیت ثبات و امنیت تولید و توزیع دارو در کشور است که همواره مورد توجه اکثر دولتها از ابتدای انقلاب تاکنون بوده است.

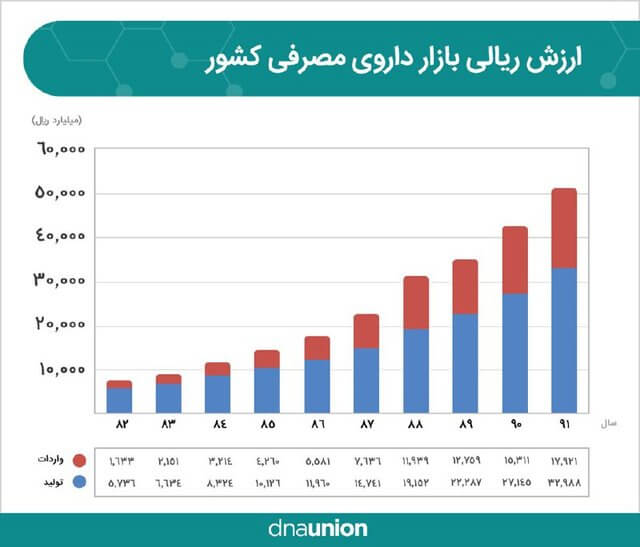

در نمودار زیر بازار داروی کشور طی سالهای اخیر نمایش داده شده است.

همانگونه که نمودار بالا نشان میدهد، ارزش بازار داروی کشور طی سالهای اخیر همواره رو به رشد بوده است، اما نکته قابل توجه افزایش سهام داروهای وارداتی از کل بازار داروی کشور بوده که یکی از مهمترین تهدیدات تولیدکنندگان داخلی به شمار می رود.

نقاط قوت

حمایت دایمی دولت از این صنعت به دلیل تاثیرگذاری آن در نظام سلامت کشور، روند رو به رشد تقاضای دارو در کشور به دلیل روند افزایشی سطح دانش و سلامت جامعه و امکان رشد قیمت به دلیل عدم رشد آن در سالهای قبل، امکان تولید تحت لیسانس شرکتهای معتبر خارجی در برخی شرکتهای ایرانی به دلیل کیفیت خط تولید و دستیابی به استانداردهای بین المللی، امکان کپی داروهایpatent در جهان به دلیل عدم عضویت ایران به WTO و وجود نیروی انسانی متخصص در داخل کشور از اصلیترین نقاط قوت این بخش به شمار میآید.

نقاط ضعف

از جمله نقاط ضعف موجود در این حوزه میتوان به نوسانات شدید نرخ ارز، قیمت گذاری دولتی محصولات، ضعف عمومی تکنولوژیکی در اکثر شرکتهای این صنعت، عدم ارتباط با مجامع بین المللی، بهره وری پایین علی الخصوص در بخش مواد اولیه، مدیریت غیرکارآمد، بدهی دایمی مراکز درمانی دولتی به شرکتهای تولید کننده دارو و به تبع آن بروز مشکل سرمایه در گردش برای شرکتها و افزایش هزینه های مالی، ضعف صنایع بسته بندی کشور اشاره کرد.

فرصتها

همچنین فرصتهای پیش روی این صنعت را میتوان در مواردی از جمله توجه و تمرکز دولت جدید در نظام سلامت کشور (به عنوان مثال ایجاد نظام بیمه سلامت ایرانیان در سالهای اخیر)، اقبال مردم کشورهای همسایه به داروهای ایرانی و در نتیجه پتانسیل قابل توجه صادراتی برای این صنعت، انحصاری بودن بازار داخلی، پیشرفت صنعت پتروشیمی در کشور طی سالهای اخیر و به وجود آمدن حلقه های فاسد در این صنعت، امکان اعمال نفوذ فعالان این صنعت بر مراجع تصمیم گیری کشور، پایین بودن سرانه مصرف دارو در کشور و امکان افزایش آن، امکان حضور شرکتهای خارجی در شرایط پسابرجام و افزایش پوشش بیمه های درمانی کشور دانست.

تهدیدها

سلب اعتماد از مصرف کنندگان به دلیل مدیریت ضعیف سالهای قبل این صنعت و تمایل مشتریان ایرانی به مصرف داروهای خارجی (سهم شرکتهای ایرانی از تامین بازار داروی کشور حدود ۵۵ درصد بوده و به این ترتیب سهم داروهای وارداتی از بازار کشور حدود ۴۵ درصد بوده و این در حالیاست که بخش عمدهای از داروهای نهایی تولید شده در داخل نیز وابسته به مواد اولیه وارداتی بوده به نحوی که سهم مواد اولیه خارجی از قیمت تمام شده محصولات این صنعت در محدوده ۵۹ درصد برابر می شود.)

وضعیت صنعت دارو در بورس

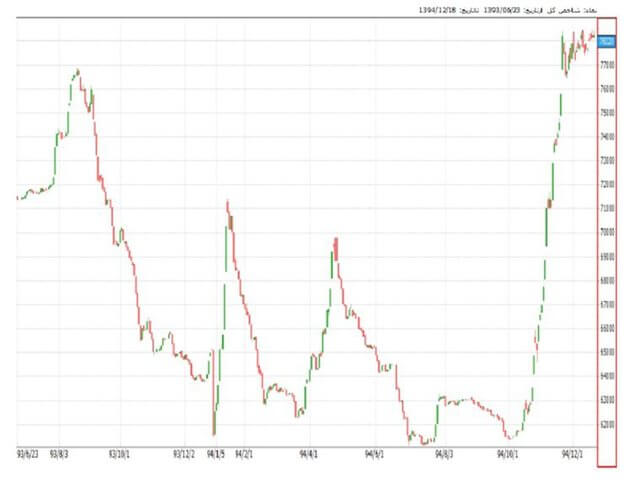

شرکتهای این صنعت در مقایسه با شرکتهای سایر صنایع از نظر اندازه، شرکتهای کوچکی محسوب می شوند. ارزش روز کل شرکتهای این گروه کمتر از ۳.۵ درصد کل ارزش روز شرکتهای بورسی و فرابورسی بوده است. سهام شناور آنها نیز اکثرا پایین بوده و مدیریت انحصاری دارند به نحوی که میانگین موزون سهام شناور شرکتهای این صنعت در محدوده ۱۴ درصد است. (میانگین ساده یک درصد) به دلیل اینکه شرکتهای بزرگتر این صنعت طی یکسال اخیر بازدهی بیشتری در مقایسه با شرکتهای کوچکتر داشتهاند، میانگین وزنی بازدهی این صنعت نسبتاً بالا بوده و در محدوده ۷۵ درصد قرار گرفته است. البته لازم به ذکر است که بخش عمده این بازدهی طی ماههای اخیر اتفاق افتاده که در نمودار شاخص این صنعت کاملا مشهود است.

در این تحقیق که توسط شرکت dnaunion صورت گرفته و در اختیار خبرنگار ایسنا قرار گرفته است، مقایسه نمودار شاخص کل بورس با نمودار صنعت مواد دارویی نشان می دهد که هرچند شاخص کل بورس تا زمستان سال ۱۳۹۴ روند خنثی و حتی در برخی مقاطع روند نزولی داشته است، اما صنعت دارو از ابتدای سال ۱۳۹۴ روند صعودی داشته است. این امر نشان می دهد که چشم انداز رفع تحریمها (همزمان با جدی شدن مباحث مرتبط با به نتیجه رسیدن مذاکرات اتمی) در صنعت دارویی شفافتر بوده است. چرا که این صنعت کمترین ارتباط را با مباحث سیاسی مرتبط با تحریم داشته و اندک گشایشی در روابط خارجی موجب بهبود وضعیت شرکتهای این گروه شده است. ضمن اینکه چشم انداز ثبات در نرخ ارز نیز بیشترین اثر را در این صنعت داشته است.

نتیجه گیری

همانگونه که در بخش تحلیل SWOT ذکر شد، وجود پتانسیلهای متعدد در این صنعت از جمله امکان صادرات و حضور شرکتهای صاحب تکنولوژی و حمایت دولت و فراگیرتر شدن پوشش های بیمهای و... این صنعت را شایان توجه جدی نموده است. ضمن اینکه مهمترین تهـدیدات این صنعت یعنـی افـزایش نـرخ ارز نیز به نظر میرسد با سیاستگذاری دولت در زمینه کنترل و یکسان سازی نرخ ارز قابل رفع است. علاوه بر این در صورت همکاری شرکتهای داخلی با شرکتهای صاحب نام خارج، واردات محصولات نهایی نیز میتواند از طریق شرکتهای داخلی کانالیزه شده و بخشی از منافع این بخش نیز نصیب شرکتهای داخلی شود.

- 16

- 2