به گزارش خبرآنلاین، شاخص حق بیمه سرانه یعنی نسبت حق بیمه تولیدی به جمعیت كشور، به حدود ۳.۵ میلیون ریال می رسد كه به طور متوسط میزان مشاركت هر نفر ایرانی را در پرداخت به این صنعت نشان میدهد.

بیمه به عنوان یكی از ابزارهای كارای مدیریت ریسك و تامین امنیت، از یك سو سبب گسترش رفاه اجتماعی شده و از سوی دیگر باعث رشد سرمایهگذاری شده و در پی آن، تولید با سرعت بیشتری رشد كرده و اقتصاد رونق میگیرد.

پیشرفت بیمه در كشور میتواند منجر به حفظ ثروت ملی و تشكیل پساندازهای بزرگ شود و در ارتباطی متقابل با رشد و توسعه اقتصادی، افزایش مبادلات و توسعه سرمایه گذاریهای است. در واقع صنعت بیمه با توجه به نقش آن به عنوان یك نهاد سرمایهگذار و تعدش در جبران خسارت می تواند بر فعالیتهای اقتصاد كلان ونیز در رشد اقتصادی كشور تاثیر بسزایی داشته باشد.

بر اساس آمار سال ۱۳۹۵ صنعت بیمه كشور از لحاظ شاخص ضریب نفوذ بیمه در جایگاه شصت و دوم جهان ایستاده و از سوی دیگر بر اساس شاخص حق بیمه سرانه كشور جایگاه شصت و هشتم جهان را داراست.

تعداد بیمهنامههای صادره در سال ۱۳۹۵ نیز با حدود ۱۵.۴ درصد رشد نسبت به سال ۱۳۹۴ حدود ۵۸.۶ میلیون فقره بوده است. از كل تعداد بیمه نامههای صادره چهار رشته بیمه شخص ثالث - مازاد، حوادث راننده، حوادث و بدنه اتومبیل به ترتیب ۳۴.۶، ۳۲.۴، ۷.۸ و ۷.۱ درصد از كل بیمهنامههای صادره سهم دارند كه در مجموع ۸۱.۹ درصد می شود. سهم رشتههای بیمه درمان، عمر و آتشسوزی نیز به ترتیب ۵.۳، ۵.۱ و ۴.۷ درصد از كل تعداد بیمهنامههای صادره بوده است.

میزان انحصار شركتی در بازار بیمه طی سال ۱۳۹۵ براساس مجموع مجذورات سهم هر یك از شركتهای بیمه معادل ۱۷۳۳ واحد است كه در مقایسه با سال ۹۴ به میزان ۱۸۱ واحد معادل ۹.۵ درصد كمتر شده و بهبود یافته است. با این وجود تنها پنج شركت بیمه ایران، آسیا، دانا، البرز و پارسیان (هر یك دارای سهم بیشتر از ش درصد) در مجموع ۶۸.۶ درصد از حق بیمه تولیدی بازار را به خود اختصاص دادهاند.

در سال ۱۳۹۵ سه شركت بیمه تجارت نو، حكمت صبا و شركت تخصصی بیه زندگی خاورمیانه پروانه فعالیت خود را از بیمه مركزی اخذ كردهاند. لذا تعداد شركت های بیمه از ۲۸ شركت بیمه طی سال ۱۳۹۴ به ۳۱ شركت بیمه در سال ۱۳۹۵ افزایش یافت.

همچنین سه شركت بیمه خراجی كارگزار بیمه لویدز لندن، شركت بیمه اواسان و شركت بیمه كارااوگلان بروكرز با ایجاد دفتر ارتباطی در ایران فعالیت می كنند.

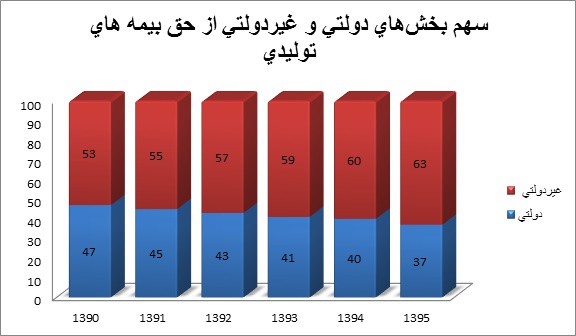

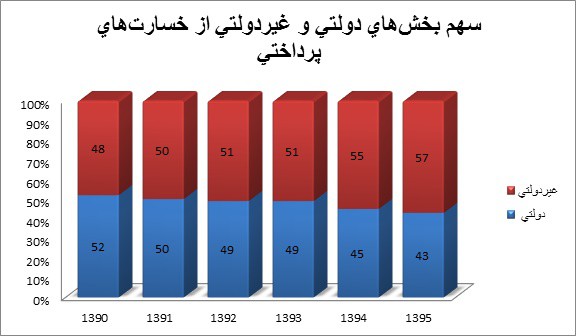

سهم شركتهای بیمه غیردولتی از حق بیمه تولیدی و خسازت پرداختی افزایش یافته است به طوری كه سهم شركتهای بیمه غیردولتی از حق بیمه تولیدی و خسارت پرداختی به ترتیب از ۵۳ و ۴۸ درصد در سال ۱۳۹۰ به ۶۳ و ۵۷ درصد در سال ۱۳۹۵ رسیده است.

تعداد شبكه فروش و خدمت رسانی بیمه در سال ۱۳۹۵ گسترش پیدا كرد. تعداد نمایندگان عمومی به بیش از ۳۳۴۰۰ نماینده فعال، نمایندگان عمر به حدود ۱۰۶۰۰ نماینده فعال (كل نمایندگان بیمه به بیش از ۴۴۰۰۰ نماینده فعال) تعداد كارگزاران بیمه به حدود ۶۵۰ كارگزاری فعال و تعداد ارزیابان خسارت به ۲۱۴ ارزیاب فعال رسیده است. شعب شركتهای بیمه نیز از تعداد ۱۰۴۳ شعبه به تعداد ۱۰۷۹ شعبه در سال مورد بررسی افزایش داشت كه در اقصی نقاط كشور پراكنده شدهاند.

عملكرد بیمهها در سال گذشته

صنعت بیمه به طور كلی به دو قسمت بیمه زندگی و بیمه غیرزندگی تقسیم می شود. در سال ۱۳۹۵، سهم بیمههای غیرزندگی از حق بیمه های موجود در كشور حدود ۸۷ درصد و سهم بیمههای زندگی حدود ۱۳ درصد بوده، در حالی كه سهم بیمههای زندگی در دنیا حدود ۵۵ درصد است. همچنین از لحا تعداد بیمهنامهها نیز ۹۵ درصد بیمهنامههای صادر شده در كشور متعلق به بیمههای غیرزندگی بوده است.

در سال ۱۳۹۵ حدود ۲۸ هزار میلیارد تومان حق بیمه دریافت شده و ۵۹ میلیون فقره بیمه نامه صادر شده است. بیمه شخص ثالث و مازاد بیشترین سهم از حق بیمههای تولیدی یعنی ۳۹.۵ درصد و از تعداد بیمه نامه های صادر شده ۳۴.۶ درصد را داشته است. این نوع بیمه به همراه بیمه حوادث راننده از نوع بیمههای اجباری بوده كه در مجموع سهمی در حدود ۴۳.۲ از حق بیمههای تولیدی و ۶۷ درصد از كل تعداد بیمهنامههای صادر شده را به خود اختصاص داده اند.

ضریب نفوذ بیمه ۲.۱۸ درصد

شاخص ضریب نفوذ بیمه نسبت به حق بیمه تولیدی به تولید ناخالص بیانگر حركت سریعتر یا آهستهتر صنعت بیمه در مقایسه با مجموعه اقتصاد كشور است. مقدار این ضریب بعد از انقلاب تا سال ۱۳۶۷ روند نزولی داشته، به طوری كه مقدار آن در سال ۱۳۶۷ تنها ۰.۲۱ درصد بوده است. بعد از جنگ تحمیلی تا سال ۱۳۹۵ روند این ضریب صعودی بوده و در سال ۱۳۹۵ به مقدار ۲.۱۸ درصد میرسد كه ۰.۱۳ واحد درصد بیشتر از سال قبل است. با وجود رشد ضریب نفوذ بیمه در كشور، این ضریب تفاوت زیادی با میانگین جهانی ضریب نفوذ بیمه در جهان دارد. براساس آمار نشریه زیگما، متوسط جهانی ضریب نفوذ بیمه در سال ۲۰۱۶ حدود ۶.۳ درصد بوده است.

شایان ذكر است ضریب نفوذ بیمه در استانهای كشور تفاوت قابل ملاحظهای با هم دارد. بیشترین ضریب نفوذ بیمه متعلق به استان تهران با ۳.۷ درصد و كمترین ضریب نفوذ بیمه به استان كهگیلویه و بویراحمد با ۰.۵ درصد اختصاص دارد.

نسبت خسارت، حاصل تقسیم خسارت پرداختی به حق بیمه تولیدی برحسب درصد است. در سال ۱۳۹۵ نسبت به خسارت بیمه معادل ۶۵ درصد بود و در مقایسه با مدت مشابه سال قبل ۱.۲ واحد افزایش نشان داد. در این نسبت خسارت هشت شركت بیمه بالاتر از این میزان در بازار بوده است. پس از شركتهای بیمه نامبرده نسبت خسارت شركت بیمه معلم با ۶۴.۳ درصد تقریبا در سطح بازار بیمه قرار دارد.

نكته قابل توجه پایینتر بودن نسبت خسارت شركتهخای بیمه غیردولتی نسبت به شركتهای دولتی است. به طوری كه در سال ۱۳۹۵ نسبت خسارت شركتهای غیردولتی به حدود ۵۹.۵ درصد رسیده در حالی این نسبت برای شركتهای دولتی ۷۴.۲ درصد بوده است.

- 14

- 3