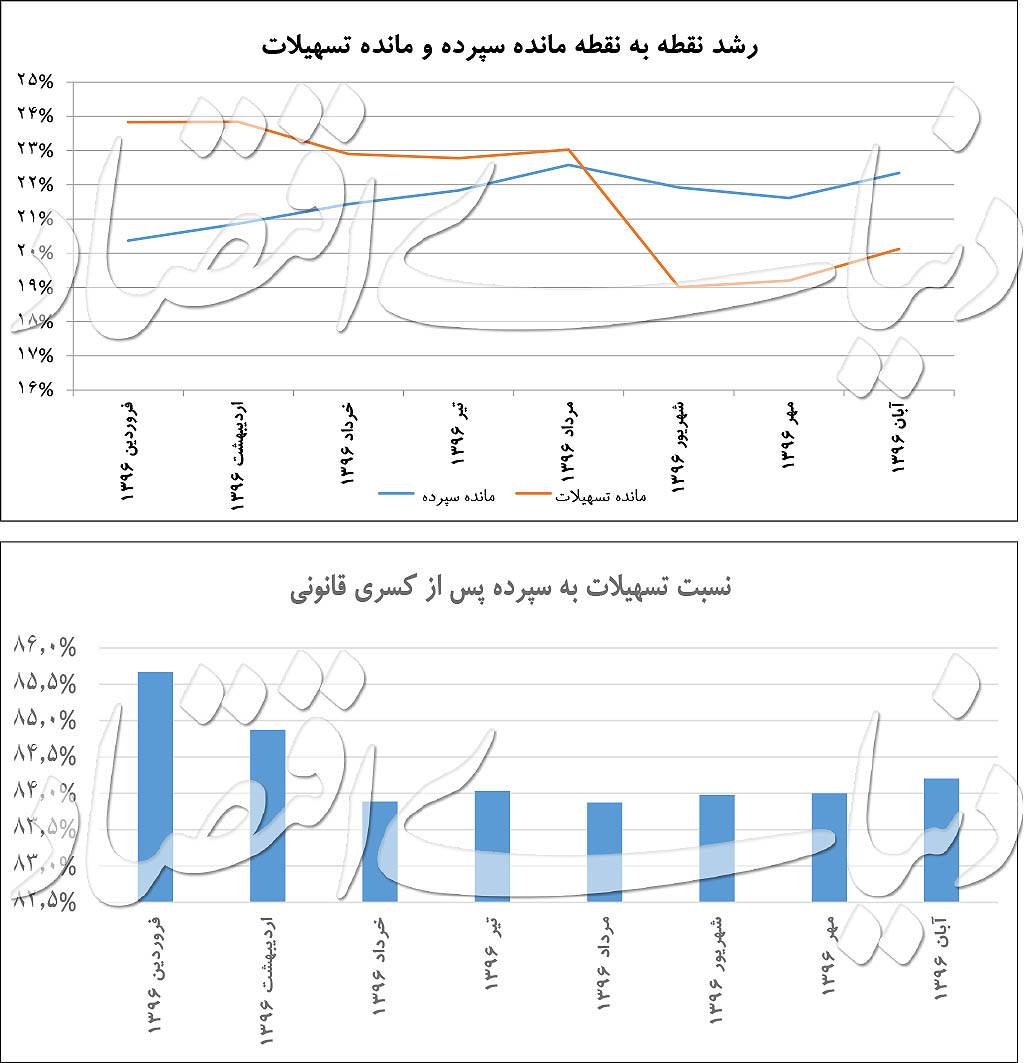

به گزارش دنیای اقتصاد، آمارهای بانک مرکزی حاکی از آن است که رشد نقطهبهنقطه مانده سپردهها در آبانماه به ۳/ ۲۲ درصد رسیده است. این رقم نسبت به ماه قبل، افزایش ۷/ ۰ واحد درصدی را پشتسر گذاشته است، این در حالی است که پس از شهریورماه، از میزان رشد مانده سپردهها کاسته شده بود. دیگر بررسیها نشان میدهد که همسو با آمار مانده سپرده، روند صعودی رشد نقطهبهنقطه در مانده تسهیلات نیز مشاهده میشود.

افزایش رشد سپردهها در آبان

بانک مرکزی جدیدترین گزارش مانده سپرده و مانده تسهیلات بانکی در آبانماه را منتشر کرد. این گزارش از سری آمار مربوط به آمارهای بانکی است که به شکل ماهانه در اختیار مخاطبان قرار میگیرد. این اطلاعات مربوط به بانکهای دولتی، خصوصی شده، خصوصی و همچنین موسسات اعتباری غیربانکی دارای مجوز نزد بانک مرکزی است. عمده ارقام سپردههای ریالی بخش غیردولتی نزد بانکها و موسسات اعتباری شامل سپردههای دیداری، مدتدار، پسانداز و پیشدریافت اعتبارات اسنادی غیردولتی و بستانکاران موقت ریالی است.

همچنین سپردههای ارزی، شامل سپردههای دیداری، مدتدار، پسانداز و پیش دریافت اعتبارات اسنادی غیردولتی و بستانکاران موقت ارزی است. آخرین آمارهای بانک مرکزی نشان میدهد مانده سپردههای بانکها در آبانماه به ۱۴۶۰ هزار میلیارد تومان رسیده است. این رقم در مهرماه معادل ۱۴۳۳ هزار میلیارد تومان بود. بنابراین رشد ماهانه مانده سپردههای بانکی در دومین ماه پاییز معادل ۹/ ۱ درصد بوده است. این رقم در مهرماه یک درصد ثبت شده بود.

همچنین میزان رشد نقطهبهنقطه مانده سپردهها در آبانماه به رقم ۳/ ۲۲ درصد رسیده است. این رقم در مهرماه نیز معادل ۶/ ۲۱ درصد بوده است. این آمارها نشان میدهد رشد ماهانه و نقطهبهنقطه مانده سپردههای بانکی در آبان نسبت به مهر، روند افزایشی داشته است. این در حالی بود که بهنظر میرسید با کاهش نرخ سود بانکی در شهریورماه روند رشد مانده سپردههای بانکی نزولی شود. این آمارها تایید میکند که حتی با کاهش نرخ سود به ۱۵ درصد، روند نزولی رشد مانده سپردههای بانکی که از مهر آغاز شده بود، در آبان ادامه نداشته است.

بانک مرکزی در کنار این آمار، میزان سپردهها با کسری قانونی در آبانماه سال ۹۶ را منتشر کرد. براساس این آمارها میزان سپردهها با کسری قانونی در آبانماه به رقم ۱۳۰۸ هزار میلیارد تومان رسیده که رشد ماهانه ۵/ ۱ درصدی را ثبت کرده است، این رقم در مهر ماه معادل ۴/ ۱ درصد بوده است. همچنین رشد نقطهبهنقطه سپردهها با کسری قانونی در آبانماه ۱۳۹۶، معادل ۸/ ۲۰ درصد گزارش شده است. این آمارها نشان میدهد روند افزایشی مانده سپردههای بانکی در آبان نسبت به مهرماه پس از کسر قانونی نیز مشاهده میشود.

رشد تسهیلات، مشابه رشد سپردهها

آمار مهم دیگر در این گزارش میزان مانده تسهیلات بانکها و موسسات اعتباری است. عمده ارقام تسهیلات شامل مطالبات از دولت، خالص تسهیلات اعطایی اعم از ریالی و ارزی و مطالبات سررسید گذشته، معوق و مشکوکالوصول است. این آمار در بانک مرکزی به شکل تجمعی در اختیار مخاطبان قرار میگیرد و نمیتوان تفکیکی از نوع تسهیلات ارائه کرد.

به بیان دیگر، نمیتوان بررسی کرد که چه درصدی از مانده تسهیلات به شکل مطالبات غیرجاری و چه درصد از مانده تسهیلات به شکل مطالبات جاری است. این در حالی است که تنها به گفته مسوولان حدود ۱۰ تا ۱۱ درصد از این مطالبات به شکل غیرجاری (سررسید گذشته، معوق و مشکوکالوصول) بوده و سایر تسهیلات به شکل مطالبات جاری قرار گرفتهاند.

براساس آمارهای منتشر شده در گزارش بانک مرکزی، در دومین ماه پاییز میزان مانده تسهیلات بانکی به ۱۱۰۱ هزار میلیارد تومان رسیده است. رشد ماهانه مانده تسهیلات در آبانماه معادل ۷/ ۱ درصد ثبت شده، این رقم در مهر ماه معادل ۵/ ۱ درصد بوده است. بنابراین مانند مانده سپردهها، رشد مانده تسهیلات در آبان نسبت به مهرماه در بازه ماهانه افزایشی گزارش شده است. روندی که در آمار رشد نقطهبهنقطه نیز مشاهده میشود.

رشد نقطهبهنقطه مانده سپردههای بانکی در آبانماه معادل ۱/ ۲۰ درصد گزارش شده است، این رقم در مهرماه معادل ۲/ ۱۹ درصد ثبت شده بود. به طور کلی روند رشد نقطهبهنقطه مانده تسهیلات بانکی پس از مرداد ماه با یک روند نزولی از ۲۳ درصد به ۱۹ درصد در شهریورماه کاهش یافت، اما پس از آن رشد نقطهبهنقطه به روند صعودی بازگشت.

این موضوع نشان میدهد با توجه به تجهیز سپردهها در دو ماه اخیر و افزایش رشد مانده سپردهها، به تناسب آن بر رشد میزان مانده تسهیلات بانکی نیز افزوده شده است. در سالهای گذشته نیز میتوان روند همسویی میان این دو را متغیر مشاهده کرد، به بیان دیگر زمانی که روند مانده سپردههای بانکی روند صعودی در پیش میگرفت، بهدنبال آن میزان رشد مانده تسهیلات بانکی نیز در مسیر صعودی قدم میگذاشت.

تراز منابع و مصارف

برای مقایسه روند منابع و مصارف بانکی، علاوهبر آمار رشد سالانه سپردهها و تسهیلات میتوان از آمار «نسبت تسهیلات به سپرده با کسر ذخیره قانونی » نیز استفاده کرد. براساس استانداردهای بانکداری، بانکها پس از اینکه بخشی از منابع سپردهای خود را نزد بانک مرکزی به ودیعه گذاشتند، از مابقی آن (که سپردهها پس از کسر ذخیره قانونی نامیده میشود) باید حداکثر ۸۵ درصد را صرف پرداخت تسهیلات کنند. به بیان سادهتر «نسبت مانده تسهیلات به مانده سپردهها پس از کسر ذخیره قانونی»، نباید از ۸۵ درصد فراتر برود.

آمارهای بانکها نشان میدهد این نسبت در شرایط کنونی در محدوده مجاز حرکت میکند. براساس آمارهای بانک مرکزی در آبانماه نسبت تسهیلات به سپرده با کسری قانونی معادل ۲/ ۸۴ درصد ثبت شده است. این رقم نسبت به ماه قبل، ۲/ ۰ واحد درصد بالاتر بوده است، اما این افزایش باعث نشده نسبت مذکور از محدوده مجاز خارج شود.

البته این تنها یک مقیاس ساده و اسمی است و نمیتوان عنوان کرد که با توجه به کاهش این نسبت، وضعیت منابع و مصارف بانکها واقعا در شرایط نرمالی قرار گرفته است. بلکه باید به سایر عوامل نظیر، میزان نقدشوندگی مطالبات، شاخصهای سلامت بانکی و نسبت مطالبات غیرجاری در هر بانک نیز اشاره کرد. اما تصویر کلی نشان میدهد که در حال حاضر به میزان ۱۰۰ واحد منابع پس از کسری قانونی، ۸۴ واحد به شکل تسهیلات وجود دارد.

براساس آمارهای بانک مرکزی در آبانماه رقم کل کسری قانونی بانکها ۱۵۱ هزار میلیارد تومان عنوان شده است. بانکها موظفند بخشی از منابع خود را به شکل سپرده قانونی در اختیار بانک مرکزی قرار دهند که این نسبت حداقل ۱۰ درصد برای هر بانک تعیین میشود. این نسبت به طور معمول در اقتصاد کشور رقمی حدود ۵/ ۱۱ درصد عنوان شده است. البته در سالهای گذشته برای بانکهایی که در وضعیت مناسب قرار داشتند این رقم کاهش یافته تا بتوانند از این منابع استفاده کنند.

- 16

- 3