به گزارش اقتصاد۲۴، صورتهای مالی ۳۹۶ شرکت غیردولتی که در مهر ماه سال جاری و برای شفافیت بیشتر منتشر شد و در سامانه کدال در دسترس عموم مردم قرار گرفته است، به وضوح از حال ناخوش شرکتهای دولتی و غیردولتی حکایت داشت؛ اما در این میان زیان انباشته بانکهای دولتی با ارقام نجومی توجهها را به خود جلب میکرد و عجیب این که از جمله این بانکها نیز بانک ملی ایران بود.

در واقع ۶ بانک ملی، مسکن، کشاورزی، صنعت و معدن، توسعه صادرات و توسعه تعاون، بانکهایی بودند که صورتهای مالی خود را در سامانه کدال منتشر کردند. بررسی صورتهای مالی این بانکها اما نشان میدهد که اغلب آنها کاملا زیانده هستند. این بانکها هرچند توانسته اند تا حدودی، زیان انباشته سالهای گذشته خود را کاهش دهند اما همچنان ترازنامه شان، زیان انباشته بسیار هنگفتی دارد.

برای مثال باید توجه کرد که صورت حساب مالی بانک کشاورزی حاکی از زیان خالص این بانک در سال ۱۳۹۹ معادل ۲۸۹ میلیارد تومان بود اما در سال ۱۴۰۰ به سود خالص ۲۳ میلیارد تومانی رسیده است. بررسی صورتهای مالی این بانک از زیان انباشته چشمگیر ۷۴۰۰ میلیارد تومانی حکایت دارد.

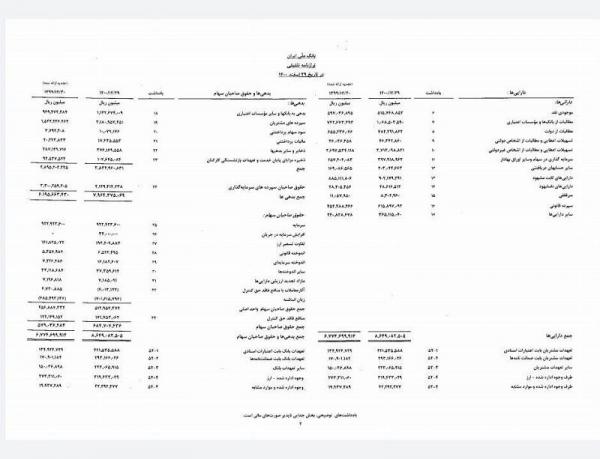

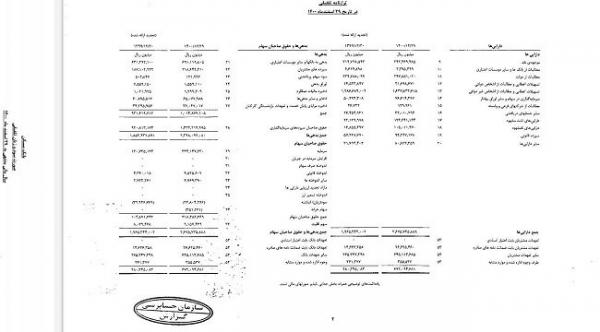

همچنین زیان خالص بانک ملی از ۶۷۵۰ میلیارد تومان در سال ۱۳۹۹ به ۲۶۷۶ میلیارد تومان در سال گذشته رسیده است. طبق آخرین صورت مالی بانک ملی، این بانک نزدیک به ۷۰ هزار میلیارد تومان زیان انباشته دارد.

بانک مسکن نیز از ۱۷۸۶ میلیارد تومان زیان در سال ۱۳۹۹ به یک میلیارد و ۷۵۰ تومان سود در سال ۱۴۰۰ رسیده و زیان انباشته این بانک ۲۴۰۰ میلیارد تومان است.

این شرایط البته در حالی است که بررسی آمار و ارقام آخرین صورتهای مالی منتشر شده از بانکهای کشور، از رسیدن زیان انباشته شبکه بانکی به ۳۲۰ هزار میلیارد تومان در تیر ماه سال جاری حکایت دارد.

بانک ملی همچنان پرفروغ در زیان انباشته!

به گزارش اقتصاد ۲۴، سود و زیان انباشته یکی از مهمترین شاخصهای مالی است که عملکرد یک کسبوکار را نشان میدهد. کما اینکه بر اساس اطلاعات منتشر شده بر روی سامانه کدال، صورتهای مالی بانک ملی نشان میدهد این بانک حدود ۷۰ هزار میلیارد تومان زیان انباشته ثبت کرده است. عدد و رقمی که نشان دهنده این است که حدود ۹ الی ۱۰ درصد کل سیستم تسهیلاتدهی بانکها فقط در قالب زیان انباشته یک بانک ثبت شده است.

این روند نیز با توجه به اهمیت ساختارهای مالی و بانکی در شمایل کلی اقتصادی بیانگر نارساییهای جدی در اقتصاد ایران و سرریز آن در سایر بخشهای کلان اقتصادی است. بسیاری از تحلیلگران به دنبال آن هستند که بدانند چرا تا این اندازه میزان زیان انباشته بانکهای ایرانی بالاست و چگونه میتوان این روند را دچار تغییر ساخت.

هادی حق شناس، تحلیلگر اقتصادی، بهطور کلی زیان انباشته را دارای مفهوم بسیار سادهای میداند و آن این است که مصارف و منابع در یک ساختار اقتصادی تعادل نداشته باشند. در واقع عدم تعادل میان مصارف و منابع سادهترین تعریفی است که از زیان انباشته میتوان ارایه کرد و درعین حال نیز باید توجه داشت که عملکرد مالی یک ساله نیستند و ممکن است مرتبط با عملکرد سنوات گذشته ساختار اقتصادی مورد بحث باشد، ولی در هر حال موضوع مسلم آن است که زیان انباشه از مفهوم سادهای میآید که هزینههای یک بانک بیش از منابعی است که آن بانک از آن برخوردار است. در این میان باید دید که منابع بانکها از کجا تامین میشود و زیانهای ثبت شده چه ریشهای دارد؟

زیان انباشتهها از کجا میآیند؟

منابع بانکها از محل تسهیلات پرداختی و سود برآمده از تسهیلاتی که از گیرندگان وامها دریافت شده، تامین میشود، اما هزینههای بانکها دو گونه است، یکی هزینههای جاری که شامل هزینههای پرسنل، حقوق، هزینههای ساختمان، بخش اداری و... است و دیگر بخش هزینهها است که شامل سودی میشود که بانکها به سپردهها پرداخت میکنند. نکته این است که امروز در دنیا، هزینههای بانکها که همان پرداخت حقوق و دستمزد و... است یک الی دو درصد و حتی کمتر از هزینههای کلی است.

اما این ارقام در بانکهای ایران به دلیل عدم استفاده از فناوریهای جدید، خدمات برخط و مراجعه مکرر مردم به بانکها و افزایش شعبات فیزیکی بانکها و کارکنان آنها، هزینههای بانکها از استانداردهای بینالمللی بسیار بیشتر است. اما واقعیتی که دلیل اصلی این زیان انباشته را شکل میدهد، به نظر میرسد به دلیل مطالبات معوقه بانکها باشد. مطالباتی که مدام استمهال میشود و همان استمهال نیز به صورت معوقههای فراوان در میآید و این روند بر معوقات بانکها و زیان انباشته آنها میافزاید، اما عوارضی که این زیانهای انباشته برای بانکها دارد نخست کاهش قدرت تسهیلاتدهی بانکهاست.

بنا بر نظر هادی حق شناس، «موضوع مهم، اما این است که هر اندازه زیان انباشته بانکها بیشتر شود، قدرت مانور بانکها برای پرداخت تسهیلات بهخصوص برای پروژههای بزرگ کمتر میشود. ۷۰ هزار میلیارد تومان عدد بزرگی است که اگر اشتباه نکنم حدود ۱۰ درصد تسهیلات جاری پرداختی کل بانکهای کشور را تشکیل میدهد؛ لذا هر اندازه که این زیان انباشته بانکهای کشور کمتر شود، نشاندهنده آن است که جریان مالی با شفافیت بیشتری همراه است و رونق کسب و کار هم بیشتر شده است. اندازه این زیان که بیشتر شود نشاندهنده وجود مشکلات در کسب و کار مردم است و مردم نتوانستهاند تسهیلات دریافتی به بانکها را بازگردانند. از این منظر، این زیان انباشته منجر به کاهش کارکرد بانکها میشود و در سمت دیگر علامتی برای متغیرهای کلان اقتصادی است که نشان میدهد که وضعیت کسب و کار مناسب نیست و بازگشت وامها با کندی صورت میگیرد یا اینکه سوخت میشود. موضوع مهم بعدی وجود برخی نارساییها و مفاسد در مناسبات بانکهای کشور است. این روابط باعث کاهش شفافیت و افزایش زیان انباشته در بانکهای کشور میشود. برای مقابله با این وضعیت در وهله نخست باید شفافیت را در ساختار کلی پولی و مالی کشور افزایش داد و در مراحل بعدی به فکر اصلاح روند کلی تصمیمات اقتصادی بود.»

بانک ملی در سه سال اخیر از پیشتازان زیان انباشته

به گزارش اقتصاد ۲۴، با این توضیحات میتوان گفت که زیان خالص ۲۶۷۶ میلیارد تومانی بانک ملی در کنار ۷۰ هزار میلیارد تومان زیان انباشته بانک ملی را باید از بزرگترین حفرههای بانکی کشور دانست.

البته باید توجه داشت که انتشار صورتهای مالی بانک ملی هر ساله حواشی زیادی را با خود به دنبال داشته است. امسال نیز ابتدا صورتهایی ناخوانا از عملکرد سال ۱۴۰۰ بانک ملی منتشر شد که در روزهای اخیر اصلاح شده است. بانک ملی سال ۱۴۰۰ را مانند سالهای قبل از آن زیانده به پایان رسانده است، اما روند درآمدزایی این بانک احتمال خروج از زیان را در سالهای آتی میدهد.

کما اینکه با توجه به صورتهای مالی منتشر شده از سوی بانک ملی در مهرماه سال جاری و صورت مالی سالهای ۹۹ و ۹۸، بانک ملی سالهای گذشته را با زیان خالص پشت سر گذاشته است. بانک ملی در سال ۹۹ نسبت کفایت سرمایه منفی ۱۱.۲۹ درصدی داشته و در سال ۱۴۰۰ نیز این نسبت منفی ۸.۷۶ درصد بوده است. نسبت کفایت سرمایه منفی در یک بانک حکایت از بحران مالی دارد و باعث میشود تا سرمایه گذاران، بانکی که کفایت سرمایه منفی دارد را محل امنی برای سرمایه گذاری نداند.

در بخش درآمدها نیز بانک ملی در سال جاری به یک موفقیت به نسبت سالهای قبل خود دست پیدا کرده است. این موفقیت مثبت شدن خالص درآمد تسهیلات این بانک در سال ۱۴۰۰ است. بانک ملی در خالص درآمد تسهیلات خود در سال ۱۴۰۰ به نسبت سال ۹۹ رشد ۱۸۷ درصدی داشته و در خالص درآمد کارمزدها نیز رشد ۲۶ درصدی داشته است. خالص سود مبادلات ارزی نیز به عنوان اصلیترین منبع درآمد بانک ملی در سالهای اخیر رشد ۱۱ درصدی را در سال ۱۴۰۰ داشته و به ۱۱ هزار و ۴۸۸ میلیارد تومان رسیده است.

این در حالی است که بنا به گزارش اکو ایران، بانک ملی در بحث درآمدزایی خود نشان داده است که روند مثبتی را به نسبت سال ۹۹ و سال ۹۸ طی کرده، اما هزینههای این بانک و رشدی که در آنها دیده میشود باعث شده تا امسال نیز این بانک درگیر زیان خالص باشد و همچنان یک بانک زیان ده به شمار رود.

نکته این است که اصلیترین بخش هزینههای بانک ملی مشابه سایر بانک ها، هزینههای اداری این بانک است که در سال ۱۴۰۰ با رشد ۱۸.۲ درصدی به نسبت سال قبل آن به بیش از ۲۰ هزار میلیارد تومان رسیده است.

تجدید ارزیابی نیز رتبه بانک ملی را چندان کاهش نداد

صورتهای مالی تلفیقی حسابرسی نشده سال ۱۳۹۹ بانک ملی نشان میدهد، این بانک در پایان همان سال ۳۲۵ هزار و ۹۱۴ میلیارد تومان سپرده سرمایهگذاری مدتدار و ۱۵۸ هزار و ۳۳۴ میلیارد تومان سپرده جاری و پسانداز قرضالحسنه داشته است. مجموع مانده تسهیلات اعطایی این بانک هم به عدد ۲۷۲ هزار و ۹۸۲ میلیارد تومان رسیده بوده است. همچنین ۶۵ هزار و ۵۲۳ میلیارد تومان به سرفصل مطالبات از دولت منتقل شده است.

۵۹ هزار و ۷۳۶ میلیارد تومان موجودی نقد بانک ملی و ۷۴ هزار و ۳۲۲ میلیارد تومان هم مطالبات این بانک از بانکها و موسسات اعتباری است. این سرفصل در واقع منابعی است که بانک در قالب بازار بین بانکی به سایر بانکها قرض داده است.

به گزارش اقتصاد ۲۴، سرمایه بانک ملی در سال ۹۹ با تجدید ارزیابی داراییها از عدد ۱۹ هزار و ۸۵۶ میلیارد تومان به ۹۲ هزار و ۲۹۲ میلیارد تومان رسیده که بالاترین رقم سرمایه ثبت شده در بین کل بانکهای کشور است و البته این تغییر روند در ارزیابی و تبدیل رقم ۱۹ هزار میلیارد تومان به ۹۲ هزار میلیارد تومان را نیز باید با دیده تردید به آن نگریست مگر اینکه به طور جزیی و ریز کل روند این تجدید ارزیابی، داراییهای بانک ملی نیز در اختیار شهروندان قرار بگیرد.

از سوی دیگر مساله لازم به ذکر نیز این است که به شکل عجیبی با وجود رشد ۳۶۴ درصدی سرمایه بانک ملی در سال ۱۳۹۹، این بانک با ثبت زیان ۶۷ هزار و ۵۲۳ میلیارد تومانی، رکورد زیان انباشته بانکی معادل ۷۳ درصد از سرمایه یک بانک را نیز از آن خود کرده است.

نکته مهم، اما این است که به طور ناگهانی و طی یک سال در صورتهای مالی، زیان ثبت شده بانک ملی ایران در سال ۱۴۰۰ کاهش قابل توجهی نسبت به زیان ثبت شده در سال گذشته دارد. در سال ۱۳۹۹ بانک ملی ۶۷۵۰ میلیارد تومان زیان ثبت کرد، اما در سال گذشته این رقم به ۲۶۷۶ میلیارد تومان کاهش یافت؛ اتفاقی که با توجه به شرایط اقتصادی کشور، بسیار عجیب به نظر میرسد.

بانکها و مسیر نجات از زیانهایی که میرسد

در کنار این، مساله مهم دیگر موضوع هزینههای مطالبات مشکوک الوصول بانک ملی است که هرچند بنا بر گزارش منتشر شده در این سال کاهش ۵۴ درصدی داشته، اما همچنان از بزرگترین بحرانهای موجود در ساختار این بانک محسوب میشود. در نهایت سود و زیان خالص بانک ملی که همچنان زیان خالص به شمار میرود در سال گذشته ۲ هزار و ۶۷۶ میلیارد تومان بوده است.

همچنین هر چند که روند زیان سالهای گذشته بانک ملی با توجه به ۱۵ هزار و ۴۷۵ میلیارد تومان زیان سال ۹۸ نشان میدهد که در صورت تداوم این مسیر و کنترل افزایش هزینههای بانک در سالهای آتی میتوانیم شاهد خروج بانک ملی از زیان خالص باشیم، اما تا حداقل پاییز سال جاری که مشخصا بانک ملی همچنان به عنوان یک بانک زیان ده شناخته میشود.

در همین حال، اما دکتر حجت الله فرزانی، دکترای حسابداری و کارشناس خبره امور بانکی و اقتصادی به اقتصاد ۲۴ میگوید: «مشکل اصلی زیان انباشته بانکها به دلیل سیاستگذاری نادرست دولتها در این زمینه است و باید دولت طرح تحول بانکی و اصلاح نظام بانکی را سریعتر برای بهبود این شرایط و وضعیت اجرا کند.»

فرزانی درباره این مساله که چطور بانکی همچون بانک ملی به عنوان بانکی که ویترین نظام پولی و مالی دولت است اکنون دچار بحران زیان انباشته شده است نیز میگوید: «اصولا خود دولت به تکالیفی که باید انجام دهد پایند نیست و در بیشتر مواقع برای پیشبرد پروژههای خود به سراغ بانکها رفته و حتی گاه این بانکها را چنان کیسه پولی میبینند که هر بار برای پیشبرد پروژهای در دولت یا کسری مالی به سراغ آن میروند و در نتیجه اضافه برداشت بانکها و ناکارآمدیهای مدیریتی موجب شده است تا بسیاری از بانکها دچار مشکل و با زیان مواجه شوند.»

بانکها دارایی دارند، اما زیان هم میدهند

این کارشناس بانکی، اما تاکید میکند: «البته همین بانکهای زیان ده از داراییهای خوبی نیز برخوردار هستند که میتوانند با فروش آن به منابع قابل توجهی دست یابند و از این طریق از زیان خارج شوند.»

او به منابع مالی بانکها که در قالب اموال و داراییهای مازاد فریز شده است، اشاره و در ادامه خاطرنشان میکند: «یکی از دلایل زیان بانکها و انباشته شدن آن که به ناترازی در منابع و مصارف مبدل شده است، وجود اموال و داراییهایی فراوان و مازادی است که در اختیار آنهاست و واگذار نمیکنند. از طرفی آنها بعضا نسبت به رعایت اصول، مقررات، مصوبات بانک مرکزی و شورای پول و اعتبار در این زمینه بی توجه بوده و از حد خود خارج شده اند؛ درحالیکه طبق قانون، تملک داراییها باید واگذار شود، ولی بانکها نسبت به این موضوع بی توجهند.»

این کارشناس مسائل بانکی در ادامه تصریح میکند: «در صورت واگذاری اموال و دارایی بانکها، منابع مالی هنگفتی نصیب آنها خواهد شد و از این راه میتوانند زیان خود را پوشش دهند و حتی به سودآوری قابل توجهی نیز برسند؛ چراکه بهترین روش تامین کسری منابع و به صفر رساندن زیان انباشته بانکها، این روزها فروش اموال مازاد است که به راحتی برای بانک تبدیل به نقدینگی میشود».

این کارشناس بانکی در ادامه گفتگوی خود با اقتصاد ۲۴ میگوید: «هزاران میلیارد تومان منابع فریزشده ارزش اموال و داراییهای بانکهایی است که به صورت درآمد غیرمولد و ناکارآمد در اختیار آنها قرار گرفته است. با وجود این اگر چنین منابعی با آزادسازی و عرضه به درآمد مولد تبدیل شوند، بانکها به راحتی میتوانند زیان خود را پوشش دهند. از طرفی این موضوع راهکاری سریع و کوتاهمدت برای کسب درآمد بانکها میتواند باشد».

فروش اموال و داراییهای مازاد راه نجات بانکهای زیانده

فرزانی همچنین اظهار میکند: «راه نجات بانکهای زیانده در شرایط فعلی، فروش اموال و داراییهای مازاد آنهاست؛ چراکه ارزش املاک و دارایی بانکهایی که طی سالهای گذشته به تملک خود درآورده اند اکنون چندبرابر شده است، البته بر اساس قانون تجارت این اموال باید واگذار شوند؛ ولی بانکها در این زمینه تعلل میکنند.»

فرزانی در ادامه نیز با اشاره به تکالیف جدید دولت برای بانکها و این مساله که تسهیلات را باید به صورت قرض الحسنه پرداخت کنند میگوید: «بانکهایی که باید سپرده را با سود ۱۵ و ۱۶ و گاه ۱۸ درصد از مردم تحویل بگیرند و این سود را پرداخت کنند، چطور میتوانند با تکلیف تازهای که اصرار به پرداخت تسهیلات قرض الحسنه دارد، تراز مالی خود را متعادل و یا مثبت کنند.»

وی در ادامه نیز با اشاره به اینکه کار خیر و پرداخت تسهیلات قرض الحسنه حتما لازم و مفید برای جامعه است، تاکید میکند که دولت باید به جای این مدل تکلیف کردن حداقل در ابتدا منابع تسهیلات قرض الحسنه را به طور کامل شناسایی کند و بعد بر اساس این منابع برای بانکها تعیین پرداخت وام قرض الحسنه انجام دهد چرا که بدون این ارزیابی عملا رسیدن به تراز مثبت ناممکن است.

این کارشناس بانکی در پایان نیز با اشاره به مساله تجدید ارزیابی بانکها و برای مثال تجدید ارزیابی بانک ملی که از رقم ۱۹ هزار به ۹۲ هزار رسیده است یادآور میشود: «تجدید ارزیابی سرمایه بانکها کمکی به وضعیت آنان نخواهد کرد چرا که این سرمایه، نه سرمایه در گردش و نه سرمایه مفید و کاربردی است بلکه سرمایه راکد حاصل از اموال یا سایر موارد است و عملا کمکی به وضعیت زیان دهی بانکها نمیکند و تا وقتی فروخته نشده و به سرمایه تبدیل نشود نیز حاصلی برای بانک ندارد؛ لذا این تجدید ارزیابی در مفهوم سرمایه تازه برای بانک نیست و نمیتواند جایگزین کمک دولت به بانکها در این شرایط شود. بهتر است دولتها برای کمک، اول دست در کیسه بانکها نکنند و در مرحله بعد تکالیف غیرقابل اجرا نیز برای بانکها تعیین نکنند.»

- 16

- 3