بر مبنای آمارهای بانک مرکزی، عدم تجانس بین انبساط نقدینگی و تورم سطوح قیمتی که از میانه سال ۱۳۹۲ در اقتصاد کشور آغاز شده و تا پایان سال ۱۳۹۴ استمرار داشت، در سال گذشته تا حدودی از بین رفته است. منشا انبساط نقدینگی طی سالهای ۱۳۹۲ تا ۱۳۹۴، بهگونهای بود که افزایش حجم نقدینگی لااقل در کوتاهمدت اثر معناداری بر سطح تورم نداشت. اما برررسی آمارهای بانک مرکزی نشان میدهد که با تغییر منشا انبساط نقدینگی در سال ۱۳۹۵ از دارایی خارجی به بدهی بانکها، همبستگی تورم و نقدینگی افزایش یافته است.

بررسی اطلاعات منتشر شده از سوی بانکمرکزی، حکایت از تغییر ترکیب پایه پولی به سود ترکیب تورم-محور در سال ۱۳۹۵ دارد. بر مبنای اطلاعات منتشر شده از سوی بانکمرکزی در سالگذشته، میزان رشد پایه پولی با افزایش ۴/ ۰ درصد نسبت به سال ۱۳۹۴به رقم ۳/ ۱۷ درصد رسیده است. آمارها نشان میدهد که بدهی بانکها به بانکمرکزی با رشد ۲/ ۱۹ درصدی در سال ۱۳۹۵، با ثبت سهم ۵/ ۱۰ واحدی، بیشترین اثر فزاینده را بر پایه پولی در سال مذکور داشته است.

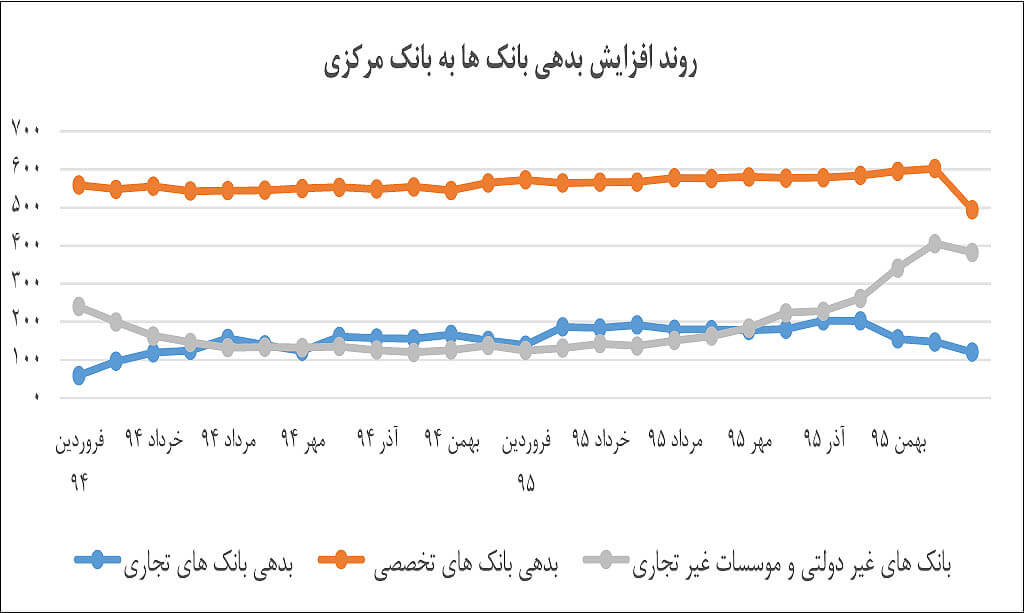

سهم «بدهی بانکهای غیردولتی و موسسات غیرتجاری» که در پایان نیمه نخست سال گذشته ۱۷ درصد کل بدهی بانکها به بانکمرکزی را شامل میشد، در پایان سال گذشته با افزایش بیش از ۱۰۰درصدی به ۳۸ درصد رسیده است. خالص داراییهای بانکمرکزی که در سال ۱۳۹۴ بیشترین سهم را در افزایش پایه پولی داشت، در سال پیشین تنها بخشی از ترازنامه بانکمرکزی بود که روی رشد پایه پولی اثر کاهنده داشت.

با این اوصاف پایه پولی که در سال ۱۳۹۴ با یک ترکیب غیرتورمی منتشر شده بود در سال ۱۳۹۵ به سمت ترکیب تورم-محور جهش یافت. بهنظر میآید مهمترین عامل فشار تورمی که در ماههای ابتدایی سالجاری شاهد آن بودیم، همین تغییر ترکیب باشد. البته در آخرین ماه سال پیشین، مجموع بدهی بانکها به بانکمرکزی بیش از ۱۳درصد کاهش داشته است که میتواند سیگنالی از تغییر مجدد ترکیب پایه پولی باشد.

پول غیرتورمی

مجموع تولید در یک سال مالی مشخص به یکی از صورتهای «خریدهای مصرفی خانوار بهعنوان مصرف»، «خریدهای دولتی بهعنوان مخارج دولت» و «خریدهای کالایی بنگاهها» بهعنوان «سرمایهگذاری»تبدیل به تقاضا میشود. از سوی دیگر این تقاضای شکلگرفته مبنای معاملاتی و بنابراین معادل پولی دارد؛ بنابراین ارزش اسمی کل تولیدات صورت گرفته در یک سال مالی مشخص باید با ارزش حجم پول در گردش برابر باشد. مبنای این برابری در علم اقتصاد نظریه مقداری پول است که نقطه اتصال بخش حقیقی و اسمی اقتصاد است. ارزش اسمی کل تولیدات صورت گرفته در مرحله اول متاثر از ارزش حقیقی (فیزیکی) کالاها و خدمات و در مرحله دوم از افزایش قیمت آنها نشات میگیرد.

با لحاظ این حقیقت، میتوان نظریه مقداری پول را از زاویه دیگری اینگونه مطرح کرد که تزریق پول به اقتصاد در مرحله اول معاملات معادل با کالاهای حقیقی را پوشش میدهد. تزریق پول بیش از این مقدار، جنبه اسمی تولیدات یعنی افزایش قیمتها را بهدنبال خواهد داشت. زمانی که پول بیش از معاملات معادل با رشد ارزش حقیقی مجموع تولیدات، افزایش یابد، قدرت خرید آن کاهش یافته و در نهایت منجر به تورم خواهد شد. بنابراین در شرایط معمول در هر سال مالی، رشد پول در گردش متجانس با مجموع رشد اقتصادی و تورم است.

بر اساس اطلاعات منتشر شده از سوی بانکمرکزی، در سال ۱۳۹۴ تورم رقم تقریبی ۱۲ درصد و رشد اقتصادی تقریبا رقم منفی۲ درصد را به ثبت رسانید؛ یعنی تولیدات اسمی در سال مذکور نسبت به سال قبل رشدی معادل ۱۰ درصد داشت. این در حالی است که حجم پول منتشر شده بهطور تقریبی ۱۴ درصد رشد داشت. با توجه به نظریه مقداری پول، ۴ درصد از حجم پول رشد یافته منجر به تورم نشده است. بنابراین نقض نظریه مقداری و عدم پیروی تورم از افزایش حجم پول، حکایت از تفاوت مکانیزم اثرگذاری ترکیبهای مختلف حجم پول روی تورم دارد. حجم پول منتشر شده دو منشأ متفاوت دارد. نقطه شروع تزریق پول به اقتصاد، انتشار پول پر قدرت از سوی بانکمرکزی است.

نمود افزایش پول پرقدرت، افزایش خالص داراییهای بانکمرکزی (بهعنوان منابع پایه پولی) است که براساس دستهبندی بانکمرکزی در چهار دسته خالص داراییهای خارجی، خالص بدهیهای دولت از بانکمرکزی، بدهی بانکها به بانکمرکزی و خالص سایر داراییها تقسیم میشوند. اگر کل پول پر قدرت منتشر شده در قالب سکه و اسکناس بود، حجم پول به سادگی معادل انباره این سکه و اسکناسها بود.

اما از آنجا که آحاد اقتصادی فقط بخشی از پول مورد نیاز را در قالب سکه و اسکناس تقاضا میکنند و بقیه را بهعنوان سپرده دیداری نزد بانک نگه میدارند؛ بنابراین دومین منبع تزریق پول به اقتصاد، جریان خلق اعتبار از این سپردهها ازسوی بانک است. به عقیده کارشناسان هر یک از دستههای ۴ گانه مذکور بهعنوان نقطه شروع تزریق پول به اقتصاد، رفتار مشابهی در مکانیزم خلق مجدد پول ندارند. در واقع میتوان چنین فرض کرد که بار تورمی ناشی از افزایش هریک از اجزای نقدینگی با توجه به ماهیت سرچشمه نقدینگی ایجاد شده متفاوت خواهد بود.

اطلاعات منتشر شده از سوی بانکمرکزی در سال ۱۳۹۴، حکایت از رشد ۹/ ۱۶ درصدی پول پر قدرت دارد. در سال گذشته در میان اجزای پایه پولی خالص داراییهای خارجی، خالص بدهیهای دولت به بانکمرکزی با ثبت ارقام ۲۲ و ۳۳ درصد بخش منبسط شده پایه پولی بودند. این در حالی است که در این سال بدهی بانکها به بانکمرکزی حدود ۲درصد و خالص سایر داراییها حدود ۲۲درصد کاهش یافته است. با توجه به وزن متفاوت این اقلام در پایه پولی، محاسبه سهم هر کدام از اقلام در رشد ۱۷ درصدی پایه پولی اهمیت مقایسهای دو چندانی دارد. محاسبات حاکی از آن است که خالص داراییهای خارجی بانکمرکزی با ثبت سهم ۸/ ۲۶ درصدی بیشترین تاثیر را در رشد ۱۷ درصدی پایه پولی داشته است.

سهم خالص بدهیهای دولت از بانکمرکزی نیز با اثر فزاینده ۱۱ درصدی دیگر نیروی فزاینده نقدینگی بود. بدهی بانکها به بانکمرکزی نیز اثر کاهنده ۶/ ۱ درصدی و خالص سایر داراییها نیز تاثیر کاهندهای معادل ۵/ ۱۹ بر انبساط پایه پولی داشتهاند؛ بنابراین درصد قابل توجهی از رشد پایه پولی در سال ۱۳۹۴ به علت افزایش خالص داراییهای خارجی بانکمرکزی بوده است. بهخاطر ماهیت غیرتورمی این نوع دارایی، افزایش وزن آنها در سبد داراییهای بانکمرکزی، منجر به افزایش تورم نشد و همین پاسخی به تناقض ذکر شده است. بیشترین اثر کاهشی پایه پولی متاثر از کاهش ۲۲ درصدی خالص سایر اقلام بوده که سهمی کاهنده معادل ۵/ ۱۹ واحدی در تغییرات پایه پولی داشته است. بدهی بانکها با منفی ۶/ ۲ درصد رشد نسبت به سال قبل و سهم کاهنده ۶/ ۱ واحدی در تغییرات پایه پولی، دومین عامل کاهنده پایه پولی در سال ۱۳۹۵ بوده است؛ بنابراین میتوان گفت در سال گذشته تغییر ترکیب نقدینگی، به سمت تحریک تورم بوده است.

تغییر تورم محور

بر مبنای اطلاعات منتشرشده از سوی بانکمرکزی در سال ۱۳۹۵، تورم در حدود ۹ درصد و رشد اقتصادی در حدود ۱۱ درصد بوده است. رشد پایه پولی در سال مذکور ۳/ ۱۷ درصد و ۴/ ۰ درصد بیشتر از سال پیشین بوده است. از یکطرف پایه پولی نسبت به سال ۱۳۹۴ تغییر قابلتوجهی نداشته و از طرف دیگر خلأ ۴ درصدی که حجم پول در مکانیزم تبدیل به تورم در سال ۱۳۹۴ داشته، در سال ۱۳۹۵ کاهش یافته است. پدیدهای که احتمال صحت فرضیه تورمی بودن تغییر ترکیب در نقدینگی را افزایش میدهد. با توجه به اطلاعات منتشر شده از سوی بانکمرکزی، در سال گذشته داراییهای خارجی اثر کاهنده معادل با ۷/ ۰ درصد بر رشد نقدینگی داشته است، این در حالی است که بدهی بانک سهم فزاینده ۵/ ۱۰ درصدی و خالص بدهی دولت نیز سهم فزاینده ۳/ ۱ درصدی بر انبساط نقدینگی داشته است،

سهم سایر داراییها در انبساط نقدینگی نیز حدود ۶ درصد بودهاست. بانکها که در سال ۱۳۹۴ بدهی خالص خود را کاهش داده بودند، اما در سال ۱۳۹۵ رقم بدهی شبکه بانکی به بانکمرکزی با افزایش سالانه ۱۹ درصدی بیشترین اثر را بر افزایش نقدینگی داشته است. خالص داراییهای خارجی بانکمرکزی که در سال ۱۳۹۴ رشد قابلتوجهی را به ثبت رسانده بود، در سال پیشین منفی ۶/ ۰ درصد کاهش یافته است. تغییراتی که تورممحور بودن آنها در دو سازوکار قابلتوضیح است. نخست بهخاطر سرعت بانکها در به جریان انداختن پول و بهدنبال آن تشدید سرعت گردش پول، افزایش پایه پولی از مجرای انبساط بدهی بانکها با شدت بیشتری به رشد پول کمک میکند.

افزون بر این استقراض از بانکمرکزی معمولا آخرین ابزاری است که بانکها در زمان تنگنای مالی به آن متوسل میشوند؛ چراکه در چنین شرایطی وضعیت بانکها ایجاب میکند که ذخایر احتیاطی و مازاد خود نزد بانکمرکزی را کاهش دهند. کاهش این ذخایر با این ساز و کار که سپردههایی که بانک دریافت میکند با نسبت بیشتری به تسهیلات تبدیل میشوند، منجر به تسریع چرخه انتشار پول میشود؛ چراکه در چنین حالتی ذخایری که قبلا از مجرای انتشار پول خارج میشد، وارد این مجرا شدهاند. خالص سایر اقلام با رشد ۷/ ۶ درصدی نسبت با سال ۱۳۹۴، به ثبت سهم ۲/ ۶ واحدی، بعد از بدهی بانکها، بیشترین سهم را در افزایش پایه پولی داشته است. بدهی دولت

نیز با سهم ۳/ ۱ واحدی، سومین عاملی بوده که نقش مثبت در رشد پایه پولی داشته است؛ بنابراین بر خلاف سال ۱۳۹۴ که ترکیب پایه پولی به سود یک عامل حقیقیمحور یعنی خالص داراییهای خارجی بانکمرکزی تغییر کرده بود، در سال ۱۳۹۵ ترکیب وزنی پول پرقدرت منتشر شده از سوی بانکمرکزی به سمت یک ترکیب تورم-محور تغییر کرده است. بهنظر میآید انبساط تورمی که در ماههای ابتدایی سالجاری مشاهده شد و در ماه اخیر تورم میانگین را به محدوده دو رقمی اعداد رسانده است را میتوان به تاخیر اثرگذاری این تغییر وزن نسبت داد.

سیگنال کاهشی از تغییرات بدهی

بر مبنای آمارهای بانکمرکزی، بدهی «بانکهای تخصصی» به بانکمرکزی که در فروردینماه ۱۳۹۴ معادل ۵۴۹ هزار میلیارد ریال بود در بهمنماه سال ۱۳۹۵ به مقدار قابلتوجه ۵/ ۶۰۲ هزار میلیارد رسید. اما در اسفندماه سال پیشین پس از کاهش قابلتوجه ۱۸ درصدی به مقدار ۴/ ۴۹۴ هزار میلیارد ریال رسید. همچنین در سه ماه اول بازه مورد بررسی، بدهی بانکهای تجاری روند کاهشی و بدهی بانکهای غیردولتی و موسسات غیرتجاری یک روند صعودی را طی کردهاند تا رقم بدهی آنها به ترتیب به مقدار نزدیک ۱۳۹ و ۱۳۴ هزار میلیارد ریال برسد. از این ماه به بعد به مدت ۱۲ماه رقم بدهی «بانکهای غیردولتی و موسسات غیرتجاری» با اختلاف کم از بدهی «بانکهای تجاری» روند

ثابتی را طی کرده است. از تیر ماه سال گذشته بدهی «بانکهای غیردولتی و موسسات غیرتجاری» با میانگین رشد ۱۵ درصد وارد مسیر صعودی شد و این روند به مدت ۸ ماه به طول انجامید. نکته جالبتوجه این است که در این ۸ ماه میزان بدهی «بانکهای غیردولتی و موسسات غیرتجاری» با افزایش ۳ برابری از مقدار ۴/ ۱۳۶ هزار میلیارد ریال در ماه اردیبهشت ماه سال ۱۳۹۵ به مقدار ۳/ ۴۰۵ هزار میلیارد ریال در بهمنماه سال مذکور رسیده است. البته رقم مذکور در آخرین ماه سالجاری با یک سقوط ۲۳ هزار میلیارد ریالی به حدود ۳۸۰ هزار میلیارد ریال کاهش یافت.

رشد ملایم بدهی «بانکهای تجاری» نیز تا آذرماه سال ۱۳۹۵ ادامه داشت و از این ماه بدهی بانکهای تجاری وارد یک مسیر نزولی شد و با سقوط ۸۰ هزار میلیارد ریالی به مقدار ۱۲۰ هزار میلیارد ریال در اسفندماه سال گذشته کاهش یافت. نکته جالب توجه این است که در ۱۸ ماه اول بازه مورد بررسی یعنی تا پایان نیمه اول سال گذشته بهطور میانگین فقط ۱۷ درصد بدهی کل بانکها به بانکمرکزی مربوط به بانکهای غیردولتی و موسسات غیرتجاری

بود اما این نسبت با افزایش قابلملاحظه در پایان سال مذکور به بیش از ۳۸ درصد رسید. نکته جالبتوجه دیگر کاهش بیش از ۱۳ درصدی مجموع بدهی همه بانکها و موسسات به بانکمرکزی در اسفندماه سال گذشته است؛ بنابراین با توجه با کاهش قابلتوجه بدهی بانکها به بانکمرکزی در این ماه میتوان گفت که جریان خلق اعتبار ایجاد شده از این طریق که تورم را در ماههای اخیر وارد محدوده دو رقمی کرده بود، متوقف خواهد شد، عاملی که میتواند در انحراف تورم به سمت دور برگردان کاهش مجدد اثرگذار باشد.

- 18

- 6