ال سی/ LC چیست؟

یکی از روش های معروف و شناخته شده برای پرداخت ها، مخصوصا در عرصه ی تجارت بین الملل، استفاده از نهادی با عنوان ال سی( LC) یا اعتبار اسنادی است. منظور از واژ ه ی LC که مخفف عبارت Letter of credit یا به نحو دقیق تر Documentary Letter of Credit است و با عناوین اعتبار اسنادی یا اعتبار نامه در زبان فارسی معرفی می شود، یک شیوه پرداختی است که در آن تعهد قطعی به پرداخت از جانب بانک گشاینده ی اعتبار وجود دارد و به خریدار و فروشنده داده می شود که برحسب آن بانک تعهد می کند که میزان پرداختی خریدار، در زمان مقرر و با همان مبلغ مورد توافق و صحیح، به فروشنده داده خواهد شد. در واقع در تعریف ساده ترِ دیگری که نویسندگان طبق مقررات UCP از این نهاد ارائه می کنند، ال سی یک خدمت بانکی است که در آن بانک گشاینده ی اعتبار بر اساس تقاضا و دستور مشتری( که متقاضی اعتبار اسنادی یا خریدار معامله به شمارمی روند ) یا از سوی خود بعنوان ذی نفع مکلف می شود به منظور خرید یا سفارش کالا یا دریافت خدمات در مقابل اسناد مقرر و مطابق با شرایط درج شده در اعتبار اسنادی ، پرداختی را به فروشنده( ذی نفع) انجام دهد یا به بانک دیگری اجازه ی پرداخت یا معامله دهد.

با وجود آن که بيش ترین استفاده از روش پرداخت اعتبار اسنادی در حوزه ی تجارت بین المللی است ولی در معاملات و تجارت داخلی هم میتوان از این روش با توجه به مزایایی که دارد، برای پرداخت استفاده نمود. استفاده از روش پرداخت ال سی در هر دو حوزه ی تجارت داخلی و بین المللی تابع یکسری مقررات خاص خواهد بود.

انواع ال سی (lc) :

>>ال سی وارداتی یا صادراتی: اعتباری که خریدار داخل کشور خودش برای واردات کالا ایجاد می کند ال سی وارداتی نامیده میشود و این اعتبار برای شخص خریدار در کشور خویش اعتبارات اسنادی صادراتی محسوب میشود.

>>اعتبارات اسنادی قابل بازگشت Revocable L/C : در این نوع ال سی، خریدار و یا بانک گشایش کننده اعتبار میتوانند بدون اطلاع ذینفع، هرگونه تغییر یا اصلاحی در شرایط اعتبار بوجود آورند(بدون اجازه فروشنده). از این نوع اعتبار استفاده چندانی نمیشود. زیرا فروشنده اطمینان لازم را نسبت به پایدار ماندن اعتبار و انجام تعهدات خریدار ندارد.

>>اعتبار اسنادی غیر قابل بازگشت Irrevocable L/C : در این نوع LC خریدار و فروشنده باید پیش از هر مدل تغییر در آن یکدیگر را آگاه کنند و بدون موافقت هر دو امکان ایجاد تغییر در این نوع اعتبار وجود نخواهد داشت و فروشندگان عموما از این نوع بیشتر استقبال می کنند زیرا معامله انها بیشتر ضمانت می کند.

>>ال سی تائید شده Confirmed L/C: گشایش اسنادی تائید نشده علاوه بر این که بانک گشایش کننده و یا بانک کارگزار باید اسناد را تائید کند بانک مرکزی کشور گشایش کننده هم باید این نوع از ال سی را تائید نماید تا وجه قانونی و معتبر پیدا نماید.

>>اعتبار اسنادی گردان Revolving L/C: اعتباری است که بعد از هر بار استفاده ذینفع از اعتبار، همان مبلغ اسناد تا سطح اعتبار اولیه افزایش می یابد در واقع بدون نیاز به افتتاح یا اصلاح اعتبار جدید، اعتبار موجود خود بخود تجدید می شود.

>>ال سی دیداری At Sight L/C: اعتباری است که طبق آن بانک ابلاغ کننده پس از رویت اسناد حمل ارایه شده از طرف ذینفع (فروشنده)، در صورت رعایت تمامی شریط اعتبار از سوی وی، بلافاصله وجه آن را پرداخت میکند.

>>اعتبار اسنادی مدت دار: این نوع حساب اعتبار اسنادی مدت دار حداکثر یکساله است و بانک میتواند برای پرداخت وجه به فروشنده تا یکسال از زمان مقرر استفاده نماید.

مزایای اعتبارات اسنادی

در حقوق تجارت بین الملل برای اعتبارات اسنادی مزایایی یادشده است که استفاده از آنرا بین تاجران فزونی می دهد. اطمینان فروشنده از این که بعد از ارایه اسناد حمل وجه اعتبار را مطابق شرایط اعتبار از بانک کارگزار یا تائید کننده دریافت می کند یکی از فواید اعتبار اسنادی است. اما اعتبارات اسنادی مزایای دیگری هم دارد. در این خصوص میتوانید به موارد زیر مراجعه کنید:

- امکان کنترل تاریخ حمل و تحویل نهایی کالا که در زمان اجرای تعهد حائز اهمیت است.

- تحصیل اسناد حمل مطابق با مفاد موافقت اولیه تحت شرایط قرارداد بین دو طرف که در زمان پایان تعهدهای دو طرف قرارداد حائز اهمیت است.

- اطمینان فروشنده از این که بعد از ارایه اسناد حمل وجه اعتبار را برطبق شرایط اعتبار از بانک کارگزار یا تائید کننده دریافت می کند.

- اطمینان از این که پرداخت وجه اعتبار به فروشنده صرفا پس از انتقال و فک مالکیت کالا از او صورت می گیرد.

- امکان کسب تسهیلات بیشتر برای فروشنده در برابر اعتبار گشایش یافته برای تهیه کالای سفارش شده

- تعهد بانک برای پرداخت بها در معاملات بجای فرد فروشنده

معایب استفاده از ال سی

احتمالا ال سی در ظاهر روشی بسیار مدرن و سهل در انجام معاملات و تجارت کلان باشد منتها در پس پرده میتواند شدیداً ضعیف و شکننده باشد. ذیلا به چند نمونه از اینگونه مشکلات اشاره میگردد:

- خطر کلاهبرداری: شخص ذی نفع ال سی ممکن است با جعل اسناد مربوط به حمل در کشور فروشنده، بدون تحویل کالا به خریدار، و تنها با جعل اسنادی مانند بارنامه و گواهی مبدأ و غیره.. پول را دریافت کند.

- ریسک محدودیت های حکومتی: اجرای اعتبارات اسنادی ممکن است در وضعیت خاصی، مثل اعمال تحریم، متوقف شود.

- بلایای طبیعی: اجرای قرارداد امکان دارد بر اثر فجایع طبیعی یا جنگ متوقف شود.

به چه علت از ال سی بعنوان یک شیوه پرداخت در معاملات استفاده می شود؟

شاید مهم ترین امتیاز روش پرداخت lc ایجاد اطمینان و قطعیت در پرداخت است به این معنا که در آن فروشنده اطمینان خاطر پیدا می کند که وجه اعتبار را از بانک دریافت خواهد کرد و چون بانک این پرداخت را تعهد کرده است ، در صورتیکه خریدار قادر به پرداخت مبلغ خرید نباشد، بانک تمام مبلغ یا بخشی از آنرا که پرداخت نشده است، می پردازد. در حقیقت تعهد بانک در چنین حالتی به جای تعهد شخص قرار می گیرد.

در این روش از بعضی از مشکلات مانند بُعد مسافت و تفاوت مکانی خریدار و فروشنده و همینطور تفاوت و بعضا تعارضات در مقررات پولی و بانکی کشورها جلوگیری می شود و امکان تسهیل معاملات تجاری به خصوص در عرصه های بین المللی فراهم می شود و به پیروی آن حمایت از بخش خصوصی و توسعه و رونق کسب و کار را به ارمغان می آورد.

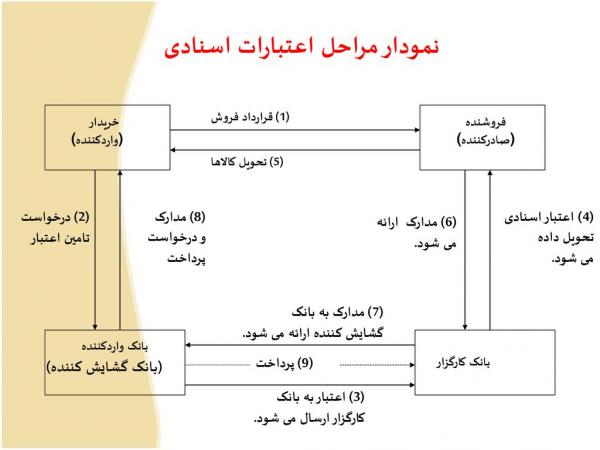

مراحل گشایش ال سی چیست ؟

گشایش lc به بیان ساده از چهار مرحله تشکیل شده است:

۱- در این مرحله اعتبار در بانک گشاینده باز میشود پیش از اینکه خریدار و فروشنده برای گشایش اعتبار اقدام کنند باید بر سر معامله توافق کرده باشند و اسناد مربوط به این معامله را در اختیار بانک گشاینده قرار داده تا ثابت کند معامله ای در راه است و پس از ارائه این اسناد و مدارک درخواست خود را برای گشایش اعتبار اعلام نمایند.

۲- در مرحله دوم پس از این که خریدار اسناد مربوط به کالای مورد نظر خود را به بانک گشاینده ارائه کرد این اسناد در اختیار فروشنده قرار گرفته تا به تولید و ساخت و بسته بندی کالای درخواستی مبادرت نماید و خاطرجمع باشد که کالای درخواستی خریدار دارد و این اطمینان را بانک گشاینده با ارائه اسناد خریدار به وی می دهد.

۳- پس از اینکه کالای درخواستی ساخته شد از روش بانک گشاینده به خریدار تحویل داده شده و مبلغ آن هم از طریق همان بانک گشاینده به فروشنده پرداخت میشود.

۴- در مرحله اخر هم خریدار کالایی را که سفارش داده بود از گمرک کشور خودش و بنادر مربوطه دریافت کرده و اسناد دریافت را امضا و در اختیار رابط قرار می دهد.

گردآوری: بخش اقتصاد سرپوش

- 18

- 6