سومین افت بزرگ بورس تهران در سال ۹۸ با ریزش هفت هزار واحدی شاخص کل به ثبت رسید. در این شرایط، سریالی از دلایل کاهنده میان فعالان بازار سهام بهوجود آمد که هر کدام به توضیح این افت میپرداخت. پراکندگی گمانهزنیها نشان میدهد نمیتوان با سادهسازی فضا، یک علت را برای هجوم عرضهکنندگان ارائه کرد. همچنین بررسی فرضیات مختلف بهطور مشخص از هیجانی بودن حداقل بخشی از رفتار معاملهگران حکایت دارد. جایی که صفهای خرید اوایل هفته جای خود را به فروشهای دستهجمعی داد و در نهایت بیش از ۹۰ درصد نمادهای بورسی را قرمزپوش کرد.

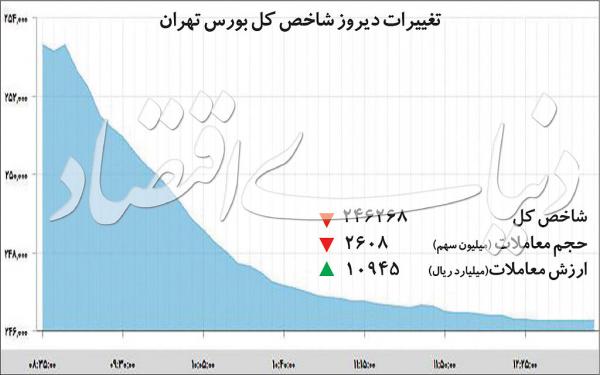

هجوم سنگین عرضهکنندگان بورسی یک روز سراسر قرمز را در بازار سهام رقم زد. جایی که شاخص کل با ریزش ۷۰۳۵ واحدی سومین افت سنگین خود در سالجاری را تجربه کرد تا بار دیگر بازار گمانهزنیها و ارائه توجیهات برای منفی شدن بازار داغ و داغتر شود؛ از فرضیات دمدستی مثل اثر منفی عرضه اولیه سهام گرفته تا تئوریهای توطئهای که عوامل خارج از بورس را عامل ریزش قیمت سهام معرفی میکردند. بررسی ریشههای ۱۰ توجیه بورسبازان زیر فشار عرضههای دیروز نتایج مهمی دربر دارد. اینکه اولا دلیل مشخصی برای ریزش دیروز مورد اجماع فعالان نیست و ثانیا این مساله باعث شده به سختی بتوان سهم هیجان در معاملات را انکار کرد، بنابراین الگوی سادهای برای ادامه فعالیت در بازار سهام وجود ندارد و افراد نمیتوانند با معادلات سادهای نظیر خرید سهام دلاری یا افزایش سرمایهای یا ... به فعالیت پرداخته و سود مناسبی کسب کنند.

ابتدا جنبههای تحلیلی مربوط به هر توجیه را بررسی میکنیم.

۱. انگشت اتهام به سمت دلار: نرخ هر دلار آمریکا بهعنوان یکی از محرکهای اصلی بازار سهام از سال گذشته، دیروز با روند کاهشی کانال مهم ۱۲ هزار تومانی را نیز واگذار کرد و اختلاف نرخ ارزهای بازار آزاد و نیما به حداقل رسید. مهر سال گذشته نیز که دلار از محدوده ۱۸ هزار تومان روند کاهشی در پیش گرفت باعث واکنش منفی بورس و فشار فروش شد. این موضوع در حالی است که در آن زمان نیز بسیاری از تحلیلگران با اشاره به عدم کاهش نرخها در بازار نیما (نرخی که برای بورسیها مهم است) آن فشار فروشها را غیرمنطقی میدانستند و در نهایت نیز بازار سهام به مدار صعودی بازگشت. اکنون اما دو تفاوت وجود دارد که میتواند نتایج مثبت و منفی برای بورس به لحاظ تحلیلی داشته باشد. اولا آنکه اختلاف نرخ نیما و آزاد در بازار فعلی محدود است و در نتیجه مشابه سال گذشته نمیتوان مدعی شد ظرفیت خیلی بالایی برای رشد بورس با اهرم دلار وجود دارد. صرفا میتوان تاکید کرد که این موضوع نباید نگرانی جدی برای فعالان بورسی بهعنوان عامل منفی ایجاد کند زیرا نرخهای زیر نرخ نیما نمیتواند پایدار باشد.

مساله دیگر اما به تناقضهای موجود در تحلیل دلاری بورس برمیگردد. اگر تحلیل میکنیم دلار به دلایل غیراقتصادی (مثلا بهبود فضای سیاست خارجی) افت کرده، این اتفاق همزمان نسبت قیمت به درآمد (P/ E) بورس را تقویت میکند که اثر به مراتب مثبتتری بر وضعیت سهام خواهد داشت. نسبتی که در شرایط ریسک غیراقتصادی به حدود ۴ کاهش یافته است با رفع نگرانیهای سیاسی میتواند به میانگین تاریخی خود (۶ مرتبه که حدودا ۵۰ درصد بالاتر است) نزدیک شود. در سوی دیگر، اگر اثر افت دلار آزاد را بر رکود بورس کالا و مشکلات صادراتی بالا میدانیم؛ پایداری نرخ دلار محل تناقض است؛ یعنی اگر قرار است نرخ فعلی دلار پایدار بماند، بدون فروش در بورس کالا و یا صادرات چگونه میتواند این نرخ پایدار بماند؟ میدانیم که عرضه دلار پس از تحریمهای نفتی وابستگی ویژهای به صادرات غیرنفتی که همان شرکتهای کامودیتی بورسی هستند، پیدا کرده است.

۲. افیون فراموشی زیان: مدیریت پایش ریسک که فاز سوم خود را امروز آغاز کرده بهانه دیگری بود که بهنظر میرسد برخی برای تسکین خاطر به آن استناد میکنند. باید توجه داشت فشار سنگین زیان باعث میشود افراد بهجای تحلیل دقیق و پرداختن به واقعیات و اشتباهات به دنبال مقصرهایی باشند که نیاز به فکر چندانی ندارد. این مساله که در «مالی رفتاری» به اثبات رسیده است باعث میشود حتی دلایلی که به کرات نیز نقض شدهاند مجددا مطرح شوند. از جمله موضوع محدودیتهای اعتباری که هفته گذشته نیز دستاویز برخی افراد بود، از نگاه کارشناسی اثر خاصی بر روند معاملات و عرضههای دیروز نداشته است.

۳. اتهام به تازهوارد: یکی دیگر از دلایل تکراری در زمان افت، متهم کردن عرضههای اولیه بورسی است که اینبار نوبت پتروشیمی نوری بود. سهمی که دیروز با عرضه جدی سهام خود نیز مواجه شد و پس از سه روز تا نزدیکی عرضه کامل صف خرید پیشرفت. این تئوری توطئه بارها در عمل در بازار رد شده و اینبار نیز با استناد به روند پیش از عرضه سهام «نوری» قابل رد شدن است زیرا در روزهای معاملاتی پیش از عرضه این سهام و حتی در روز عرضه نیز شاهد روند متعادل بورس تهران بودیم.

۴. یک توجیه بنیادی: برخی افراد که نمیخواهند بهانههای تازهواردها را تکرار کنند به برخی مسائل بنیادی اشاره میکردند از جمله مساله کاهش فروش شرکتها به دلیل رکود احتمالی و مشکلات صادراتی. هرچند بهطور کلی این مساله قابل رد یا تایید نیست، اما نکته مهم آن است که مساله جدیدی نبوده و نمیتواند بهعنوان عامل ریزش دیروز شناسایی شود. برای نگاه به آینده نیز با نزدیک شدن به پایان تیر و ارائه گزارشهای ماهانه شرکتها میتوان با دقت بیشتری درباره شائبههای مربوط به آن صحبت کرد.

۵. طبیعت بازار را میدانم: یکی از واکنشها و توضیحاتی که شاید از هیجانات و توجیهات دورتر بود، مساله طبیعی بودن اصلاح بورس پس از رشدهای طولانی است. هرچند این جمله بهطور کلی صحیح است، اما مطرح شدن آن در معاملات دیروز که روند صعودی ممتدی را در روزهای اخیر در بورس تهران شاهد نبودیم چندان دقیق به نظر نمیرسد. همچنین اینکه ۹۱ درصد از سهام در معاملات دیروز کاهش قیمت را تجربه کردند، تاییدی بر آن است که حداقل بخش مهمی از افت با چاشنی هیجان توام بوده است.

۶. ایراد مهندسی به سهام: یکی دیگر از متهمهای سالهای اخیر بورس بحث «مشکل هسته معاملات» است. در واقع بالا رفتن درخواستهای معاملهگران به ویژه در دورههای رونق باعث میشود تا سیستم معاملاتی دچار مشکل شود و برخی افراد معتقدند این مساله عامل ریزش دیروز بوده است. اگر چنین فرضی را بپذیریم، وجود این مشکل در روزهای مثبت سهام چگونه توجیه میشود؟

۷. نقطه شکست ناترازی: در میان برخی تحلیلگران بنیادی موضوع ناهماهنگی رشد قیمت سهام کوچک و بزرگ است بهطوری که بازدهی شاخص کل هموزن (با اثرگذاری یکسان نمادها) بیش از دو برابر شاخص کل بورس از ابتدای سال بوده است. این موضوع به خوبی نشان میدهد که تمرکز تقاضا در نقاطی از بازار سهام شکل گرفته است که بعضا حتی ممکن است به حبابی شدن منجر شده باشد. بر اساس این تحلیل، نیاز به اصلاح این روندها و بازگشت قیمتها به سطوح ذاتی عامل ریزش معاملات دیروز بوده است. چنین ادعایی اگر به این نحو تفسیر شود که افزایش عرضه در گروهی از سهام غیربنیادی به کل بازار هیجان منفی سرایت داده است میتواند تا حد خوبی درست باشد. اما اگر بخواهد القا کند کلیت بازار دچار حباب شده و باید تخلیه میشد چندان قابل اعتنا نیست زیرا زمانی که به گروههای مختلف بورس بهصورت مجزا توجه شود، از نگاه تحلیلی نشانهای از حباب وجود ندارد و حتی در موارد قابل تاملی پایینتر بودن از ارزش واقعی مشاهده میشود.

۸. «کار، کارِ اجنبی است»: شاید عجیبترین توجیهی که دیروز میان فعالان بورسی مطرح میشد نقش داشتن فعالان بزرگ بازارهای رقیب در افت شاخص بورس است. برخی مدعی شدند که افت ارزش دلار و سکه و همزمان رکود در بازار ملک باعث شده تا سرمایهداران بزرگ برای ورود به بورس آماده شوند. بنابراین، آنها ابتدا با منفی کردن جو بازار قصد دارند سهام را «مفت از چنگ مردم درآورند» و سپس در مسیر صعودی به سودهای کلان برسند. این مساله نیز ریشه در عامل رفتاری دنبال مقصر بیرونی گشتن دارد. زیرا اولا فرد یا گروهی چنین قدرتی را ندارد که بتواند بورس تهران با این تعدد بازیگر را در یک جهت خاص همدست کند. ثانیا نوع بازیگران و نقدشوندگی بازارهای رقیب با بورس تفاوت جدی دارد به طوری که عملا این تغییر رویکرد سرمایهگذاری در مدت یکی، دو روز امکانپذیر نیست.

۹. بازگشت تکنیکالیستها: طبق معمول در فضای گمانهزنیها، چارتیستها دست به قلم شده و با رسم یک نمودار جدید از مقاومتها و حمایتها میگویند. این بار نیز نمودارهایی ارائه شد که مقاومتهایی در محدوده ۲۵۲ تا ۲۵۳ هزار واحد را بهعنوان سقف بورس معرفی میکرد و دلیل ریزش را تکنیکالی میدانست. لازم به یادآوری است که همین هفته گذشته، سطح ۲۵۰ هزار واحدی بهعنوان سقف بورس معرفی میشد که بلافاصله با تغییر چارتها به دو، سه هزار واحد بالاتر ارتقا یافت.

بهطور کلی در زمانی که الگوهای تاریخی جابهجا میشود (شاخص در اوج تاریخی خود قرار دارد) و جابهجاییهای سنگین در معادلات ایجاد میشود، حتی تکنیکالیستهایی که بهطور علمی این کار را انجام میدهند، الگوهای نموداری را با احتیاط بیشتری ارائه میکنند. زیرا اساس تحلیل نموداری تکرار رفتارهای گذشته است و وقتی رکوردشکنی رخ میدهد، الگوی مشابهی در گذشته وجود نداشته که بخواهد تکرار شود. ۱۰. پایان سیگنالها: در گوشه و کنار نیز شایعاتی در مورد برخورد با کانالهای سیگنالفروش به گوش میرسید که برخی از آن بهعنوان دلیل ترس افراد یاد میکردند. مسالهای که به علت ابهامات در اصل شایعه و همچنین سطح اثرگذاری کاملا بهعنوان دلیل ریزش رد میشود.

ریشه داستانسازی در بازارهای منفی

بر خلاف تصور عمومی که همواره یک «رویداد بزرگ خبری» عامل نوسانات سنگین در بازارها میشود، بررسیهای علمی بر اساس شواهد تاریخی چنین نکتهای را تایید نمیکند. یک نمونه قابل توجه تاریخی به زلزله ۱۷ ژانویه ۱۹۹۵ در ژاپن برمیگردد. زلزلهای به اندازه ۲/ ۷ ریشتر که از سال ۱۹۲۳ بیسابقه بود و جان ۶۴۲۵ نفر را در این کشور گرفت. جالب آنکه در آن روز نوسان محدودی در بورس ژاپن رخ داد و برخی شرکتهای ساختمانی رشد قیمت را تجربه کردند.

اثر این رویداد بزرگ تقریبا با یک هفته تاخیر در ۲۳ ژانویه با افت ۶/ ۵ درصدی شاخص نیکی خود را نشان داد. بنابراین دنبال دلیل خاص بودن برای یک افت ناگهانی در همان روز چندان منطقی نیست. به عقیده رابرت شیلر، برنده جایزه نوبل اقتصاد، عموما ترکیبی از عوامل عامل نوسان سنگین در بازارها میشوند. پس نباید با سادهانگاری و صرفا توجه به یک نکته یا عامل دمدستی به تحلیل نوسانات پرداخت. از نظر مالی رفتاری، هنگام نوسانات بلنددامنه، توجیهات به اصطلاح به شکل «آبشاری» از سوی فعالان ارائه میشوند و همین مساله عموما به هیجانی شدن رفتارها دامن میزند. بنابراین در چنین شرایطی علاقهای خاص به داستانسازی میان فعالان بازارها شکل میگیرد که بورس تهران نیز از این قاعده مستثنی نیست و نمیتوان صرفا یک عامل را بهعنوان عقبنشینی در نظر گرفت. هر کدام سهمی داشته و در نهایت با افزایش فضای هیجانی منجر به افت هفت هزار واحدی شاخص کل شد.

آمارها از آینده چه میگویند؟

توجه به برخی آمارهای معاملاتی نیز جالب به نظر میرسد. بورس تهران که یکشنبه بدون در نظر گرفتن صف خرید عرضه اولیه پتروشیمی نوری حدود ۱۰۹ میلیارد تومان صف خرید را در پایان معاملات تجربه میکرد، دیروز ۹۰ میلیارد تومان صف فروش در ۱۵۰ نماد بورسی را شاهد بود.

همزمان بیش از ۲۶۰ نماد بورسی (۹۱ درصد) با کاهش قیمت مواجه شدند که افت یکدستی را نشان میداد. چنین آمارهایی که البته پس از حضور پرشور سهامداران تازهوارد چندان غیرطبیعی نیست، نشاندهنده سطح بالای هیجان در معاملات روز گذشته است. بنابراین میتوان نتیجه گرفت که بورس تهران به زودی با فروکش هیجان، رفتار متعادلتری را تجربه میکند، اما برای ادامه مسیر با توجه به تقابل جدی تحلیلها با چالشهای مختلفی مواجه خواهد بود. بر این اساس، اکنون بهترین زمان برای سرمایهگذاران است تا به بازبینی پرتفوی خود پرداخته و با استناد به تحلیلهای واقعی به جای توهماتی که شناسایی جریانهای پولی را هدف میگیرد، معاملات خود را ادامه دهند.

بهزاد بهمننژاد

- 15

- 5