شاخص کل بورس تهران سیر صعودی خود را طی روز یکشنبه تداوم بخشید و ضمن فتح قله جدید، بازدهی خود از ابتدای سال را به بیش از ۶۰ درصد رساند. تداوم حرکت مثبت گروههای کالایی با جذب بخش عمده جریان نقدینگی در بازار نشان از تغییر ذائقه اهالی سهام طی روزهای اخیر داشت. در عین حال، هجوم معاملهگران خرد برای خرید سهام صنعت خودرو بهعنوان دماسنج بورسی برجام از توجه و تاثیر اخبار و گفتارهای سیاسی روزهای اخیر و تقویت جبهه تازه ورود نقدینگی پرده برداشت.

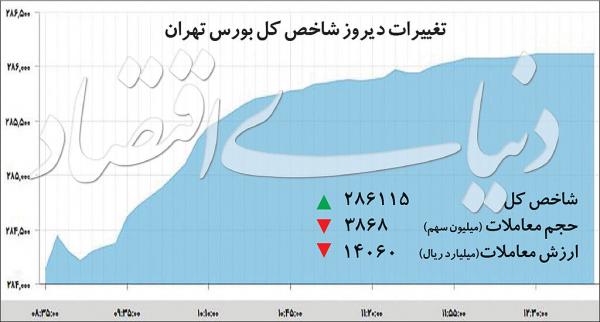

سرانجام نرخ بازدهی بورس تهران در پایان دادوستدهای روز گذشته از ۶۰ درصد گذشت. شاخص اصلی بازار سهام در ادامه روند صعودی خود طی معاملات دیروز ۷/ ۰درصد ارتفاع گرفت و به رکورد جدید ۲۸۶ هزار واحدی دست یافت. حضور مداوم و پرشمار سرمایهگذاران حقیقی برای خرید سهام همچنان سلسلهجنبان حرکت صعودی قیمت در عموم سهمهاست. ثبات نسبی بازارهای ارزو طلا و رخنه همزمان رکود در بازار مسکن در پیوستن پولها به تالار سهام و افزایش مستمر تقاضا در اغلب صنایع قابل مشاهده و ملموس است. البته روند تغییرات قیمت و نحوه توزیع نقدینگی بین صنایع مختلف طی سه روز اخیر حکایت از ظهور ذائقههای جدید در بازار دارد. توقف رشدهای شتابان در گروههای کوچکتر و تلاش شاخص کل برای جبران جاماندگی از نماگر هموزن تصویرگر آرایش تازه اهالی سهام ارزیابی میشود. در عین حال، انتشار اخبار سیاسی حول محور مذاکره با غرب و تقویت گمانهزنیها درخصوص شکاف در جبهه تحریمهای آمریکا هم عاملی است که به فعالان بورسی خط میدهد.

غولها در کانون حرکت پولها

با رکوردشکنی شاخص کل در پایان معاملات دیروز، میزان بازدهی این نماگر از ابتدای سال از ۶۰ درصد گذشت. این میزان بازدهی در شرایطی رقم خورد که نماگر هموزن با رشدهای چشمگیر سهام کوچکتر جهش نزدیک به ۱۴۰ درصدی را طی این مدت کسب کرده است. این شکاف بازدهی را میتوان نتیجه مخاطرات بیرونی دانست که خود را به شکل توزیع ناموزون نقدینگی بین صنایع بورسی و آرایش سرمایههای خرد در بازار سهام نمایان ساخت.

واقعیت این است که شاخصهای جهانی سهام و مواد خامی چون نفت و فلزات طی ماههای اخیر و بهطور خاص در یک ماه گذشته در جنگ تجاری بین چین و آمریکا، دستخوش تلاطمهای شدیدی شد و متعاقبا ارزش سهام غولهای کالایی بورس تهران را زیر فشار گذاشت. این مساله سبب شد تا بخش عمده نقدینگی از این طیف از سهمها خارج و به سمت صنایعی مصون از مخاطرات بازار جهانی جریان یابد. به این ترتیب، فشار ماندگار تحریمها، افت قیمت جهانی نفت و فلزات و دیگر محصولاتی نظیر سنگ آهن و کالاهای پایه پتروشیمی و عقبنشینی نرخهای ارز شرایطی به وجود آورد که نقدینگی در بورس تهران به گونهای ناهمگن با اندازه بنگاهها در بازار توزیع شود.

بنابراین، تقاضای جدید برای حضور در رالی چابکسواران بورسی در بازار سهام ماند و چنین شکافی در بازدهی بین دو نماگر اصلی بازار به وجود آورد.

اما در سه روز کاری اخیر توزیع نقدینگی در بازار تغییر محسوسی را نشان میدهد. گروههای کالایی بازار با محوریت صنعتفلزات در جذب بخش عمده جریان نقدینگی موفق عمل کردند و نرخ رشد بالاتری برای شاخص کل در مقایسه با شاخص هموزن به ارمغان آوردند. تاثیر تحرکات مثبت و پررنگ سرمایههای خرد در گروههایی نظیر فلزات بود که در این سه روز شاخص کل امکان یافت بیش از دو برابر نماگر هموزن ارتقا یابد و بخشی از این شکاف عمیق بازدهی را جبران کند.

مراجعه خودروییها به حافظه تاریخی

سهام خودرویی طی روز گذشته با هجوم متقاضیان سهام توانستند رشدهای حداکثری را ثبت کنند. این گروه با سبقت از صنعت فلزات بیش از ۱۵ درصد از ارزش معاملات را در اختیار گرفت و صدر فهرست صنایع از حیث ارزش معاملات را به نام خود ثبت کرد. شدت تقاضا در این صنعت چنان بود که صفهای خرید نسبتا پرشماری تا پایان معاملات در نمادهای این گروه باقی ماند و امکان خرید سهم را نیافت. چنین مقیاسی از رشد در سهام خودرویی را باید نتیجه یک سیگنال بیرونی و غیرعملیاتی دانست که کل گروه را با خود همراه کرده است. زیرا، کارنامههای بنگاههای بزرگ خودرویی، حکایت از عمق زیان عملیاتی دارد، بنابراین نمیتواند مبنای مازاد تقاضا باشد. یکی از این عوامل، برجستهسازی متناوب اخبار پیرامون افزایش سرمایه بزرگان خودرویی از محل مازاد تجدید ارزیابی داراییهاست.

اما عامل دیگری که به نظر میرسد طی روزهای اخیر نقش مضاعفی در تحرک سهامداران در گروه خودروییها ایفا کرده سیگنالهای دریافتی از فضای سیاسی و تداعی خاطرات شیرین سهامداران این گروه پس از توافق هستهای ژنو در پاییز سال ۹۲ و خوشبینی مفرط به اثرات برجام در بهبود وضعیت عملیاتی خودروسازان در زمستان ۹۴ است. در آن دوره سهام خودرویی بلافاصله پس از دریافت نشانههای مثبت از فضای سیاسی در فضایی خوشبینانه با سبقت از سایر صنایع ضمن جذب منابع جهشهای بیسابقهای را تجربه کردند. در آن دوره هم بازار سهام عمدتا خود را با نظم ارزی پسابحران(وقوع بحران ارزی سال ۹۱ و دوره ثبات پس از آن) تنظیم کرده بود و همچون وضعیت کنونی، منتظر دریافت سیگنالهای مساعد از فضای سیاسی بود.

خطخوانی سیاسی سهامداران

سیر اخبار سیاسی در یک هفته اخیر سیگنالهایی از تغییر روابط خارجی کشور با غرب را به بازارها ارسال کرده است. تور دیپلماتیک وزیر امور خارجه کشورمان به اروپا طی هفته گذشته واکنشهایی را در بازار سهام و ارز برانگیخت. در دو روز اخیر نیز همراستا با فضای رسانهای پیرامون برجام خبری به نقل از یکی از مقامات وزارت امور خارجه منتشر شد که آمریکا انعطافهایی در مورد صدور نفت ایران نشان داده است.

پس از آن، تصمیم واشنگتن برای مذاکره با نیروهای حوثی در یمن هم از نظر برخی فعالان بورسی به معنای ارسال سیگنال مثبت آمریکا به ایران برای نشستن بر سر میز مذاکره تعبیر شد و از سوی دیگر، گفتوگوی تلفنیحسن روحانی با امانوئل مکرون در شامگاه شنبه و همچنین پیشنهاد رئیسجمهور فرانسه برای راهاندازی خط اعتباری برای پیش خرید نفت از ایران در کنار خبر سفر هیات ایرانی به فرانسه در روز دوشنبه (امروز) در میان اهالی بازارها دست به دست شد. در مجموع، خبرها از تلاش فزاینده طرفین برای حفظ توافق هستهای و حرکت به سمت عدم کاهش تعهدات برجامی ایران در گام سوم حکایت دارد.

با وجود این، رویکردهای دوگانهای در بین فعالان بورسی نسبت به گفتارهای جدید در فضای سیاسی به چشم میخورد. شماری از فعالان سهام با خوشبینی به بهبود روابط ایران با غرب تصمیمات خود را سامان میدهند و دیدگاه مقابل، با نظر به آثار موقت این اخبار، ارزش سهام را به مسائلی چون سودآوری و متغیرهای واقعی به جای امیدهای نافرجام یا سناریوهای نه چندان واقعگرایانه پیوند میزند و احتمال عدم گشایش سیاسی در روابط خارجی را بیشتر میداند. در هر حال، آنچه مسلم است این است که خوشبینی به سیر تحولات سیاسی علاوه بر تقویت انگیزهها برای خرید سهام وارداتمحوری چون خودرو، میتواند با فشار بر نرخهای ارز، سهام دلارمحور را تحت تاثیر منفی خود قرار دهد. ضمن اینکه تحلیلناپذیری آثار احتمالی تحولات سیاسی میدان را برای رویاپردازی بورسبازان فراهم میکند و عملا بازار میتواند همچون دوره قبل به دور از ظرفیتهای واقعی خبرها پیش رود و احتمالا در ادامه، سهام در خوابی چندساله فرو روند.

سیمای جدید بازار پایه

سرانجام طی روز گذشته از اولین گام مراحل چندگانه اجرای دستورالعمل جدید بازار پایه رونمایی شد و محدودیت دامنه نوسان قیمت برای تابلوهای ب و ج از ۱۰ درصد به ۳ درصد کاهش یافت. علاوه بر شائبه حباب قیمت در برخی از سهمهای بازار پایه، تشدید ریسک نقدشوندگی با تغییرات جدید در نحوه انجام معاملات این بازار زمینهساز خروج نقدینگی از سهام بازار پایه فرابورس شده است. در پایان دادوستدهای دیروز بیش از ۹۰ درصد نمادهای این بازار به سیر نزولی خود ادامه دادند.برخی از فعالان سهام، تغییر در نحوه انجام معاملات بازار پایه از سوی نهاد ناظر را حرکت به سمت کاهش ریسک معاملاتی و جلوگیری از دستکاری قیمت از سوی فعالان بزرگ این بازار عنوان کردند.

اطلاعات بسیار کمی از وضعیت عملیاتی داریم که تحلیلپذیری آنها را به شدت متاثر میکند و متعاقبا امکان دستکاری قیمت از سوی تعداد کمشماری از فعالان بازار بیشتر میکند. از نظر این گروه هر چند ممکن است شیوه اجرای دستورالعمل جدید با خطاها و انحرافهایی نسبت به هدف همراه باشد اما این تغییرات در بلندمدت دست سفتهبازان را از مداخله در قیمتها کوتاه کرده و بر کارآیی بازار خواهد افزود.

اما واقعیت این است که چنین تصوری از اثر مثبت دستورالعمل جدید منطبق با نمونههای تجربی نیست. بررسی نوسانات پردامنه قیمت سهمها، چه در بازار پایه، چه در سایر تابلوهای بورسی و فرابورسی نشان میدهد که در کنار عدم بلوغ قابل قبول بازار سرمایه، اعمال محدودیتهای مختلف از سوی ناظر بازار به این وضعیت دامن زده است. در این بین، غفلت مقرراتگذار در حل معضلات بنیادی از طریق اصلاح قوانین بالادستی(نظیر عدم حمایت از بنگاههای زیانده و ورشکسته و بازگذاری درهای انحلال برای این دست از بنگاهها) باعث شده تا شرایط غیررقابتی آثار نامطلوب خود را در بازار سهام به شکل افت و خیزهای زیاد منعکس سازد و شرکتها به جای تلاش برای ماندن در عرصه رقابت و جذب منابع از طریق عملکرد بهینه و سودآور، دل به حمایتهای غیرمنطقی دولت ببندند و هراسی از خروج از عرصه بازار به خود راه ندهند.

اثرات غیرمستقیم همین رویکرد در فضای سیاستگذاری اقتصاد کلان کشور است که طی این مدت به شکل التهاب فزاینده در بازارهای پایه فرابورس جلوهگری کرد. با این حال، نهاد ناظر به جای تنظیم مقررات در راستای بهبود کارآیی بازار (نظیر اصلاح قوانین بالادستی) بار دیگر سادهترین شیوه ممکن یعنی مداخله و تحمیل محدودیت بیشتر را برگزید.

- 11

- 5